一、行业寒冬中逆势突围

在母婴行业整体承压的当下,飞鹤乳业 $中国飞鹤(06186)$ 交出的2024年财报犹如寒冬中的一抹亮色。

纵观行业基本面,三重利空正形成叠加效应:新生儿数量持续走低(2023年出生人口902万创历史新低)、存量竞争白热化、消费降级趋势显著。

虽有利好政策托底(如新国标实施与多胎政策),但整体仍处下行周期。

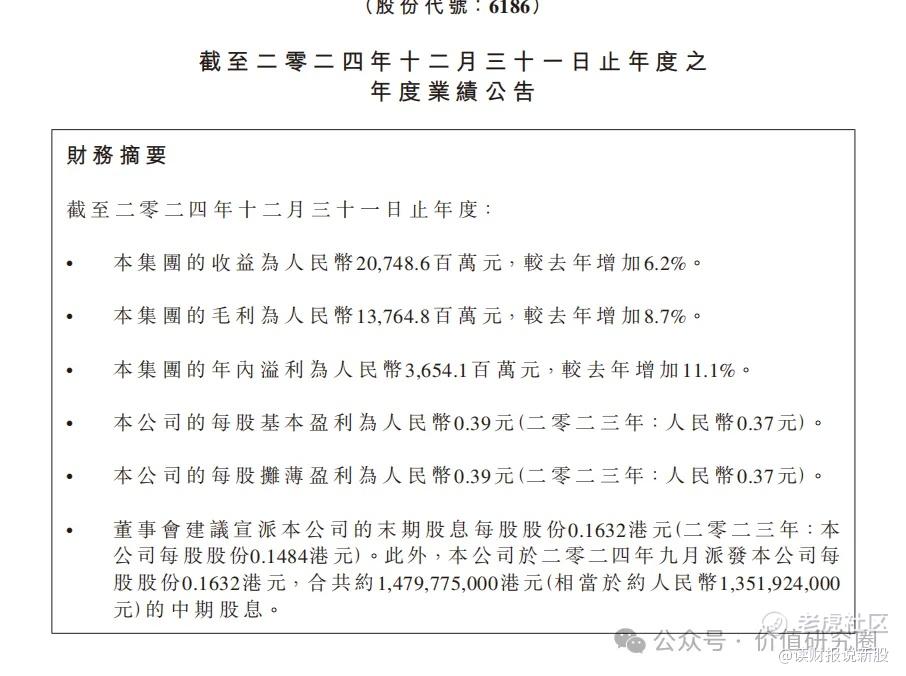

令人瞩目的是,飞鹤在行业逆流中实现了营收207.49亿元(+6.2%)、净利润36.54亿元(+11.1%)的双增长,成功跨越200亿营收门槛。

这不禁引发市场深思:当行业蛋糕缩水时,飞鹤如何实现业绩增长?

是抢夺外资品牌份额、开拓第二曲线,还是通过产品升级提升客单价?

二、财报拆解:增长引擎的财务密码

从经营数据可见,飞鹤展现出"开源节流"的双重能力。

在收入端,婴幼儿配方奶粉保持核心地位(营收占比91.9%),卓睿系列晋升为第二支百亿单品;

成本端则通过供应链优化实现销售成本下降1.7%,行政开支缩减8000万元。

值得注意的是,政府补贴同比减少2亿元,这意味着增长更多源于内生动力。

渠道网络呈现"提质减量"特征:终端网点从83000个缩减至77000个,但单店产出效率提升。

线下渠道仍贡献77.1%销售额,2800家核心经销商体系保持稳定,显示出渠道把控力。

海外市场尚处培育期(美加市场合计2亿元),增长主战场仍在国内。

三、增长三问:穿透数据的商业逻辑

①市占率天花板几何?

尽管连续六年稳居中国婴幼儿奶粉销量冠军,市占率维持在20%左右,但增长并非来自份额扩张。

这意味着飞鹤在存量市场中实现了"结构性增长",即通过高端产品替代实现客单价提升。

数据显示,超高端产品线年均复合增长率达15%,显著高于行业平均。

②渠道变革暗藏何种玄机?

面对母婴店闭店潮(全年减少6000个网点),飞鹤采取"精准渠道"策略:

一方面通过数字化系统筛选高价值终端,另一方面加码新零售渠道建设。

其AI智能推荐系统已实现90%的动销预测准确率,帮助经销商优化库存周转。这种"数智化赋能"或是渠道效率提升的关键。

③第二曲线能否撑起未来?

星妈会生态圈建设初见成效:8000万会员体系构建起覆盖孕产到6岁的服务闭环,12亿元生育补贴计划强化用户粘性。

但跨界家庭消费市场(如农产品销售)的尝试尚待验证,当前非奶粉业务占比不足10%,生态转化率不足3%,显示新业务仍处投入期。

四、价值重估:穿越周期的投资逻辑

在消费分级加剧的环境下,飞鹤的"高端化突围"策略成效显著:核心产品终端价格带已上移至400-500元区间,高出外资品牌15%-20%。

但隐忧同样存在:研发投入占比2.1%低于国际同行,且人口结构变化带来的需求收缩可能在未来3-5年持续发酵。

从估值维度看,当前500亿市值对应14倍PE,叠加百亿现金储备构筑安全边际。

但考虑到行业复苏周期的不确定性,叠加新生婴儿不可逆的下滑趋势,若股价回落至5港元以下(对应动态PE约10倍),才隐隐约约有了安全边际!

精彩评论