光大银行科技型企业、绿色发展方向上投放余额均增长超四成。

文/每日财报 张恒

日前,光大银行陆续公布了2024年财报和2025年一季报,两份成绩单整体上看表现都还不错,交出了实现业绩稳健正增、资产质量整体平稳的答卷,为市场呈现了一个兼具“价值股”和“成长股”特性的优质标的。

复盘光大银行两份财报,有三点值得关注:

一是,资产规模继续保持稳步增长,目前总额已经突破7万亿元大关,为反哺业绩可持续增长提供基石。与此同时,资产质量保持稳定,风险抵御能力也保持在较高水平。

二是,经营环节具有成长及稳定性,身处不确定环境下,光大银行盈利能力依旧稳健,2024年全年及今年一季度净利润均实现较好增长,业绩符合市场预期。

三是,注重对股东及投资者回报,真金白银进行分红回馈,与投资者们共享经营成果。

存贷规模稳增长,科技、绿色等领域亮点十足

从资产端来看,截至2024年末,光大银行资产总额达6.96万亿元,比上年末增长1862亿元,增幅2.7%。其中贷款总额3.93万亿元,比上年末增长1469亿元,增幅3.9%;贷款在资产中占比为56.5%,比上年末提升0.6个百分点,主要是公司贷款增长拉动,且该行在重点科技、绿色领域、重点区域信贷规模上均实现快速增长。

对于资产端所取得的成绩,光大银行行长郝成在2024年度业绩发布会上表示,光大银行将支持实体经济置于首位,资源向科技创新、先进制造、绿色发展和中小微企业倾斜,其中向科技型企业、绿色发展方向上投放余额均增长超四成。

具体来看,科技金融方面,光大银行搭建与科技型企业全生命周期发展要求相匹配的“五强”支撑体系,2024 年末,科技型企业贷款余额达3795.26 亿元,同比增长42.06%。绿色金融方面,该行打造了“传统信贷+各类绿色金融创新产品”的绿色金融谱系,2024 年末,绿色贷款余额为4424.43亿元,同比增长41.01%。

同时,郝成也表示,2024年光大银行还持续加大零售信贷投放力度,在提振消费、扩大内需等方面,发挥金融支持作用。截至去年12月末,光大银行零售贷款余额(不含信用卡)1.11万亿元,较年初增长2.6%。零售客户达1.58亿户,较年初增长3.5%,零售客户AUM达到2.95万亿元,较年初增长8.4%。

从负债端来看,截至2024年末,光大银行负债总额6.37万亿元,比上年末增长1508亿元,增幅2.4%;其中存款余额4.04万亿元。值得关注的是,光大银行结合市场利率变化动态调整存款定价策略,不断加强存款成本管理,取得了积极成效。2024年该行存款成本为2.18%,较上年度改善14BP,其中对公、零售存款分别改善11BP、20BP。存款成本的改善有效缓解了贷款利率下降和规模增长放缓对营收的不利影响。

值得一提的是,上述发展势头还在今年一季度得到了延续。光大银行发布的2025年一季报显示,截至一季度末,该行资产总额突破7万亿元大关,较去年底增长3.88%至7.23万亿元,其中贷款总额达4.11万亿元,较上年末增长4.5%,站上4万亿元新台阶;同期末光大银行负债总额达6.64万亿元,较年初增长了4.26%,其中存款余额为4.27万亿元,较上年末增长5.77%。

事实上,从今年开始,光大银行继续聚焦科技金融、制造业金融、绿色金融、普惠金融四大特色,报告期内其科技型企业贷款、绿色贷款、普惠贷款分别增加了362.44亿元、478.54亿元、132.45亿元。

更值得称赞的是,在北极星指标体系指引下,光大银行通过着力发展特色业务,打造差异化竞争优势,业务结构持续优化,综合金融服务能力有了明显提升,今年一季度三大北极星指标业务更迈新台阶。其中,实现对公综合融资规模(FPA)5.43万亿元、零售资产管理规模(AUM)3.05万亿元、同业金融交易额(GMV)9136.93亿元,同比增速分别为7.74%、8.93%、21.89%。

在规模稳增长的基础上,光大银行还在不断打造安全边际,围绕“稳健、审慎”的风险偏好,将发展成果筑牢夯实。

为此,该行一边坚持落实监管要求,强化风险管控,加快化解重点领域风险,加大不良资产清收处置力度,加强内控合规管理,严守风险底线;另一边也在不断完善深化风险预警处置机制和智能风控体系建设,强化数字化手段对经营质效提升的驱动作用。

上述努力,也在财报数据中得到了回应。在当前经济环境下,光大银行资产质量指标保持了相对稳定,截至2025年一季度末,光大银行不良贷款率为1.25%,环比持平,保持稳健。同时光大银行因持续加大拨备计提力度,一季度末拨备覆盖率达174.44%,为资产质量管控进一步夯实基础,增强各类风险应对能力。

业绩边际提速,利润稳定增长

在规模与质量双效提升的背景下,光大银行通过优化负债结构、调整资产配置方向及提升特色化专业化竞争优势的赋能下,带来了经营业绩端的稳健正增长。

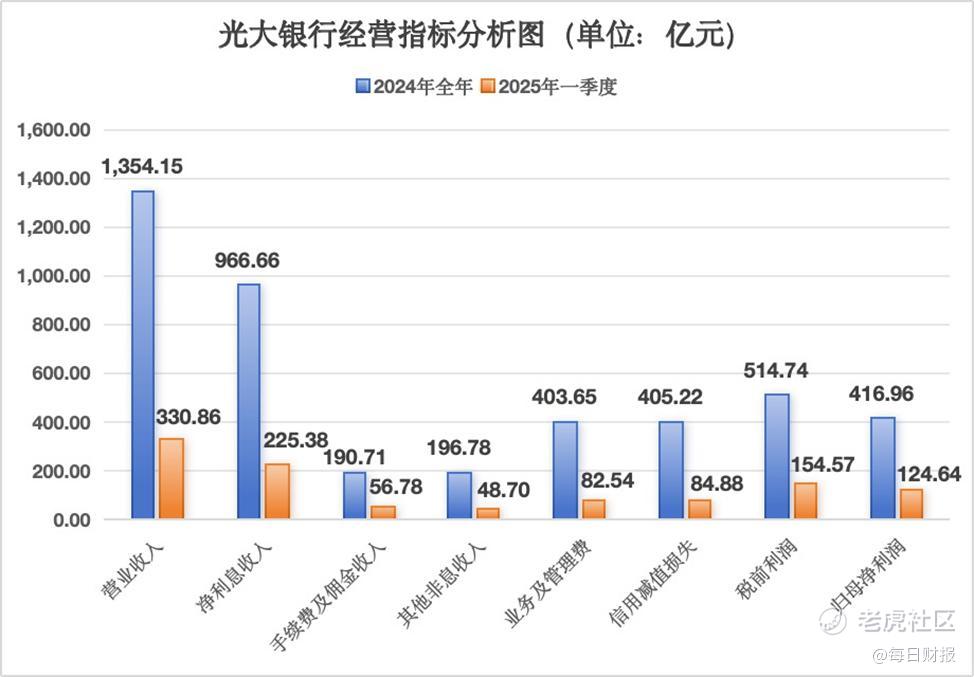

2024年财报数据显示,去年光大银行实现营业收入1354.15亿元;归母净利润达416.96 亿元,同比增长2.22%,盈利增速相对平稳。

从驱动因子来看,去年光大银行非息增速转正、债市投资相关的非息收入亮眼,以及减少计提资产减值损失,是其盈利增长主要支撑。2024年光大银行净非息收入同比增长1.42%至387.49亿元,其中与债市投资相关的非息收入同比增长35.64%至196.78亿元,主要增量收益来自公允价值变动净损益,达到了53.04亿元,同比暴涨367.31%,为后续息差和非息摆布保留了余粮。

与此同时,报告期内光大银行坚持客观审慎的拨备政策,持续夯实拨备基础,增强风险抵御能力,2024年计提资产减值损失405.65亿元,同比减少115.40亿元,下降22.15%,继续反哺利润。

同样的,光大银行2025年一季度业绩依旧延续稳健态势。截至2025年一季度末,该行实现营业收入330.86亿元;归母净利润达124.64亿元,同比增长0.31%。

《每日财报》研究发现,规模、中收、叠加拨备继续反哺,成为拉动光大银行今年一季度业绩边际提速主要正向贡献因子。

其中,中收增速回正,手续费及佣金净收入同比增长3.27%至56.78亿元,此为自2021年以来中收增速首次回正。我们认为这背后体现的正是光大银行差异化竞争优势在持续释放,比如,该行财富管理业务企稳,在持续打造“阳光财富”品牌、重点发力理财业务特色的带动下,其一季度末零售AUM 达3.05 万亿元;云缴费平台行业领先,其广泛场景覆盖和高客户粘性或带动支付结算相关手续费增长,打造交易银行能力等。

此外,报告期内光大银行其他非息收入稳健,债券浮盈释放。在投资收益大幅增长的拉动下,当期为72.13亿元,同比大幅增长302.96%,促使该行今年一季度其他非息收入同比增长1.52%至48.7亿元。未来随着政策持续发力,宏观经济回暖,光大银行今年非息收入有望继续保持全年正增长态势。

值得一提的是,今年一季度光大银行归母利润同比增长也主要是通过压降营运费用以及减少信用减值损失计提力度共同影响来实现的。数据显示,今年一季度该行业务及管理费用为82.54亿元,同比压降了5%;信用减值损失同比下降15.63%至84.88亿元。

超预期大手笔分红,构建长期投资价值吸引力

在取得稳健业绩增长的同时,光大银行为了进一步提升投资者的获得感,继续实行稳定高额分红,配置价值凸显,使投资者能够及时分享发展红利。

光大银行董事会秘书,首席业务总监张旭阳就曾一针见血的指出,估值提升是投资者,尤其是广大中小投资者高度关切的议题。这一过程具有长期性,提升经营管理能力是根基,市值管理为手段,而获得资本市场的认可则是关键所在。

市值管理方面,近年来光大银行在大股东增持与投资者交流方面成果显著。公告显示,光大集团在过去一年完成股权增持计划,累计增持光大银行A股股份超1.22亿股,累计增持金额为4.03亿元,股权占比稳步提升。同时,主要股东中信金融资产也已公布增持计划,目前已成为光大银行第二大股东。

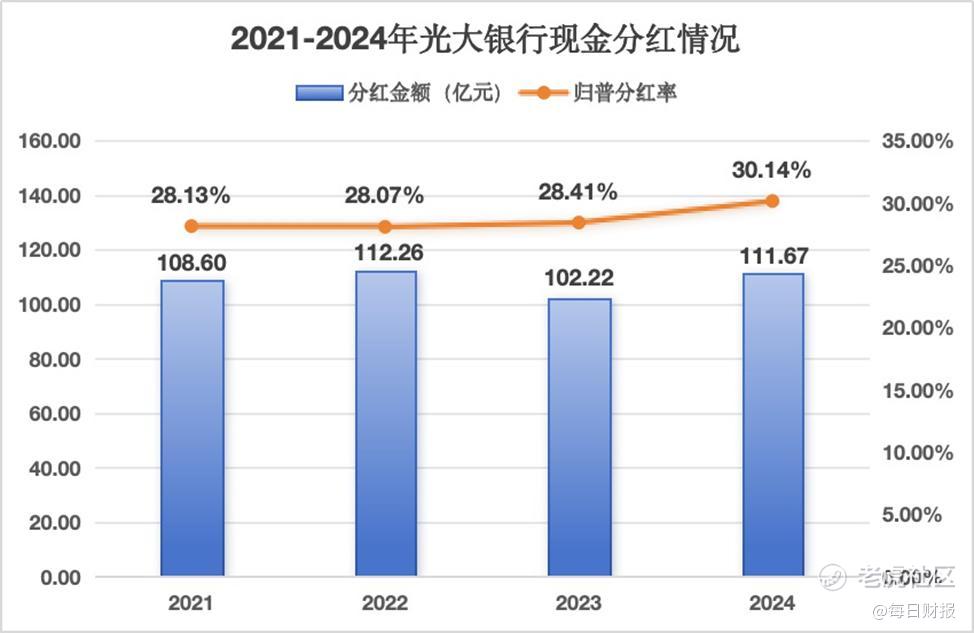

股东回报方面,光大银行高分红属性延续。数据显示,2024年全年光大银行累计每股分红0.189元,现金分红总额达111.67亿元,归普分红率提升至30.14%,不仅较2023年进一步提升了1.73pct,而且也高于前三年水平,2021-2023 年,该行归属普通股东利益分红率分别为 28.13%、28.07%、28.41%。

从长期投资视角来看,光大银行分红率边际提升则进一步夯实高股息优势,展现出其较强投资价值。依据该行董事会通过的分红方案及最新股价,光大银行A股股息率达5%,H 股股息率超6%,在银行业中位居前列,且高于众多固定收益产品收益率。稳健经营业绩与较高分红比例,使光大银行股票成为优质 “固收 +” 投资标的。

值得一提的是,今年1月7日,光大银行2024年度中期利润分配方案通过股东大会。按照计划,光大银行每10股派发现金股息人民币1.04元(含税),合计拟派现61.45亿元,这也是光大银行上市后首次实施中期分红派息。

对此,张旭阳进一步强调,稳定、合理的利润分配方案能切实提升投资者回报,未来光大银行也将会积极吸引更多耐心资本与长期资本配置,凭借持续稳定的分红和良好业绩,为投资者创造更为丰厚的回报。 $光大银行(601818)$ $中国光大银行(06818)$

精彩评论