作者|伍超明、胡文艳(财信国际经济研究院)

核心观点:

2008年全球金融危机以来,美股迎来十余年的大牛市,期间涨幅超过4倍,2020年新冠肺炎疫情冲击下,美股先下后上,再创历史新高。未来美股是否面临大幅调整压力,市场高度关注且争议较大。本报告从宏观经济框架和估值两个视角,对未来美股走势进行研判。

观点一:在美国宏观经济分析框架中,收入决定消费,消费主导经济,收入为美股领先指标,就业为滞后指标。1965年至今美国的历史实践表明,实际单位时间收入增速的下降,预示美股随后将出现较大幅度调整或陷入熊市,为分析框架中的逻辑提供了验证。

观点二:基于宏观分析框架逻辑和视角,未来美股步入熊市只是时间问题,因为领先指标实际单位时间收入增速将不可避免进入一个明显下降期。一是公共卫生危机期间美国财政债务负担显著重于次贷危机,个人转移支付收入高增长不可持续,实际单位时间收入增速的异常提高只是暂时现象。二是疫情期间服务业失业现象最严重,劳动供给减少导致服务业单位时间收入增速不降反升,疫情好转后供给增加将降低服务业收入增速。三是美国通货膨胀水平将逐步恢复到2%的目标值附近,将拉低实际收入增速。

观点三:基于估值视角,美股回落风险大于上涨概率。一是从历史比较角度看,多指标预警美股正处于估值偏高状态,如标普500市盈率、股油比等估值指标均已处于历史前5%分位,进一步抬升的空间已有限。二是美股头部个股赛道拥挤,估值调整压力更为突出,目前美股6家头部科技公司FAAMNG总市值占标普500比重达到23%,大幅高于历史其他阶段水平。三是推动美股估值上涨的动力正趋于弱化,如受美国财政货币空间日益逼仄、市场通胀预期抬升影响,美债利率下行的动能减弱,海外二次疫情爆发也将对市场风险偏好形成压制,均不利于估值抬升。

观点四:无论是从宏观框架下的美股领先指标,还是从各种估值指标看,未来美股盈利和估值将大概率向同一方向调整。

正文:

2007年美国发生次贷危机以来,美股标普500指数自2009年3月6日见底666.79点,此后一路上涨,截止2020年9月份达到高点3588.11,期间涨幅超过4倍。此轮上涨已长达10余年,未来是否面临大幅调整,海内外各大机构、学界和其他有关部门都有诸多研究,结果不一,争议较大。与市场大部分研究分析不同的是,本报告从两个视角来分析美股,一个是基于美国宏观经济分析框架,提出美股调整的领先指标,并用美国的历史数据进行验证,在此基础上预判美股方向;另一个是从市场普遍运用的估值方法,分析美股的内在调整压力大小。

一、基于宏观经济框架:收入为美股领先指标

(一)美国宏观经济分析框架:收入决定消费,消费主导经济,收入为美股领先指标

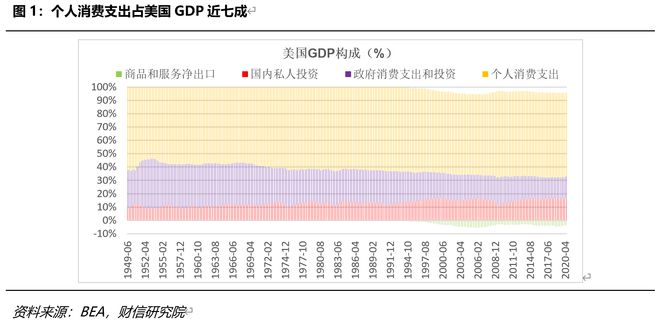

个人消费支出(PCE)在美国经济中处于核心地位,2019年其在GDP中的占比达到69.4%(见图1),意味着个人消费支出决定了近七成的实际GDP规模变化。而在由耐用品、非耐用品和服务开支构成的个人消费中,服务支出又处于绝对主体地位,2019年的比重为64.4%。因此,个人消费和服务支出主导着美国宏观经济周期的运行波动。

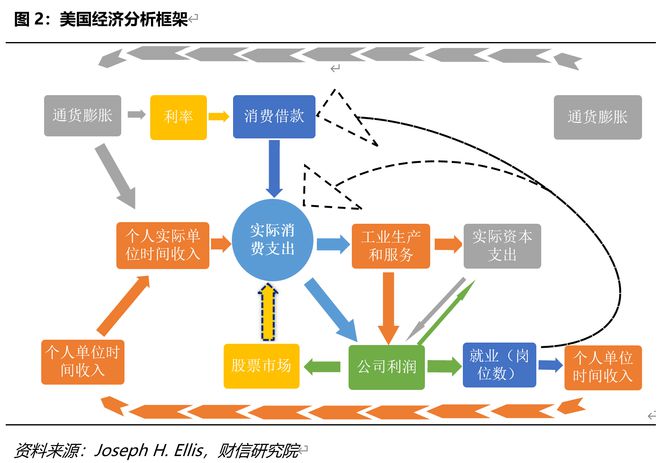

决定美国个人消费支出的变量又是什么?为此我们从经济周期的核心决定因素入手,建立美国宏观经济周期的分析框架(见图2)(具体分析请参阅《2020年美国经济衰退?美元资产盛宴结束?》)。从逻辑关系上看,个人收入(主要是工资和薪水)是消费支出的主要驱动力,信贷和借款也能驱动消费支出;消费支出是工业生产周期性波动的关键决定因素,而工业(制造业)生产的增长和下降又是带动资本支出(即厂房和设备开支)变化的重要力量;消费支出、工业生产和服务以及资本支出代表了企业利润的核心变量,因此企业利润主要取决于消费支出;而企业利润的变化,将直接通过股市涨跌体现出来,同时也决定了就业人数的变化。

在上述框架中,收入不仅是消费的领先指标,也是股市的领先指标,而市场广泛关注的美国就业数据,其实是滞后指标,而非领先指标,是经济变量变化后的事后反映。

(二)美国历史经验:收入为美股领先指标

收入变量我们选用美国非农企业员工的单位时间收入,并剔除通货膨胀因素的影响,得到实际单位时间收入;美国股票市场则选取采样面更广、代表性更强的标普500指数。由于数据可获取性原因,这里分析1965年1月至今收入与美股之间的关系。

1、1965-1985年:实际单位时间收入是股市下降的有效领先指标

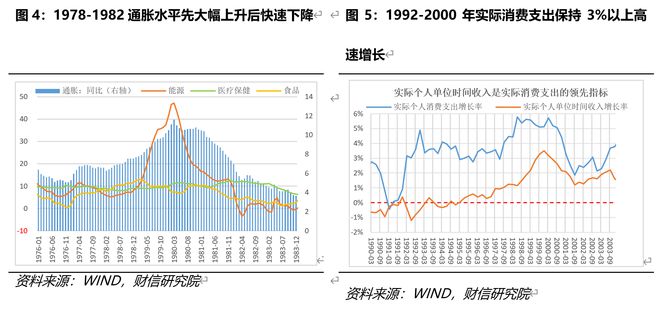

在1965-1985年期间,标普500指数经历了跌幅超过或接近20%的6次熊市,即1966年4月-10月、1968年12月-1970年5月、1973年1月-1974年10月、1977年1月-1978年3月、1980年12月-1982年8月、1983年10月-1984年7月。其中5次熊市发生前,都经历了实际单位时间收入增速的下降,后者领先时间长度在1-4个月不等,1980-1982年是例外(见图3)。除此之外,20年期间还出现过三次(1978-1980、1982、1986年)收入增速下降,但美股反而上升的现象,这是否意味着实际单位时间收入增速不是股市的可靠领先指标,答案当然是否定的。

1978-1980年实际单位时间收入增速下降,但股市反而上涨,主要原因是1978-1980年能源、金属等产品价格大幅上涨,如能源价格指数从5.1%上涨至47.1%,在其推动下美国通货膨胀水平从6%快速提高到近12%(见图4),股票市场中的通货膨胀受益行业股价出现大幅上涨,推高了美股,但非通胀类股票仍然处于熊市。1981-1982年能源、金属等产品价格大幅下降,拉动通货膨胀水平快速下行,通胀受益类股票在高估值和业绩承压的双重压力下大幅调整,导致股市下跌进入熊市。

对于1982年和1986年实际单位时间收入增速下降、美股反向上行,原因在于里根总统减税计划造成的异常。里根总统的减税计划,导致个人所得累进税率从70%降到28%,利息、红利等资本利得税税率从28%降到20%,企业所得税率从46%降低到34%。减税的实质是政府把财政收入的一部分转移给个人和企业,因此尽管居民收入增速没有提高,但单位收入中用于消费的部分增加了。因此,美国历史上每次减税措施出台后,一般都会出现消费支出与收入增速背离发展、股市上涨的现象。由于减税降低了企业投资成本,增加了投资支出和企业利润,也是推动股市上涨的力量。

综上,单位时间收入下降为美股调整领先指标的结论仍然成立。

2、1986-2006年:实际单位时间收入是股市下降的有效领先指标

在1986-2006年期间,美股经历了5次熊市,其中4次熊市的出现,收入增速指标都起到了很好的领先作用(见图6)。而2000-2001年长达一年的熊市,实际单位时间收入增速没有起到预示作用,原因在于股市调整前的几年时间里,90年代股市长牛的财富效应使消费支出保持了高速增长(见图5),经济增速呈现出强劲增长势头,如1996-2000年年均GDP增速达到4.3%,导致收入增速放缓对股市的影响出现延迟。但经济规律最终还是会发挥作用,该来的还是会来,2000年开始了长达1年的熊市。

至于2003-2006年收入增速和股市的反向变化,源于2003年布什总统减税计划造成的异常,具体原因见上文,这里不再赘述。

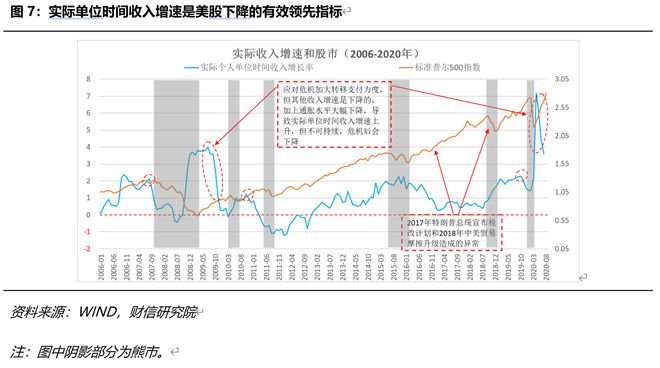

3、2006-2020年:实际单位时间收入是股市下降的有效领先指标

在2006-2020年期间,美股经历了6次熊市,其中5次熊市的出现,收入增速指标领先作用明显(见图7)。2018年熊市的出现,实际单位时间收入增速并没有出现下降,主要原因与中美贸易摩擦升级有关,导致市场对经济增长的担忧,情绪转差,风险偏好降低。

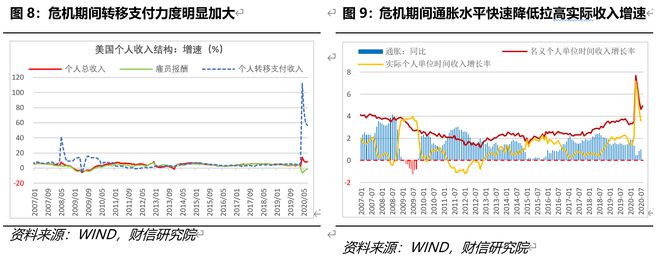

在2006-2020年期间,美国发生了两次性质不一样的危机。一次是始于2007年的次贷危机,另一次是2020年初以来正在经历的新冠肺炎疫情公共卫生危机。两次危机的发生,实际单位时间收入增速不降反升,看似违背常理,实际上并不矛盾。一是危机期间美国货币财政政策都采取了积极应对措施,转移支付力度明显加大,包括社会保障、医疗保险、医疗补助、失业保险、退伍军人福利等在内的个人转移支付收入增速快速提高,带动个人收入增速提高(见图8),但由于转移支付持续性不强,最终收入增速将回归经济基本面决定;二是危机发生后通货膨胀水平都会出现大幅下降(见图9),导致实际收入增速提高,但随着经济的恢复,通胀水平将趋于提高,实际收入增速也将下降。因此,危机期间实际单位时间收入增速的提高,是一种暂时性现象。

二、美股步入熊市只是时间问题

(一)领先指标实际单位时间收入增速将不可避免地经历一个下降期

2007年次贷危机的实践表明,实际单位时间收入增速在政策刺激和通缩影响下,经历短暂的提高后趋于下降,随后股市在2010和2011年两次步入熊市(见图7)。与次贷危机相比,2020年发生的公共卫生危机,对单位时间收入增速的影响可能更大,高增速更难持续,未来下降不可避免。

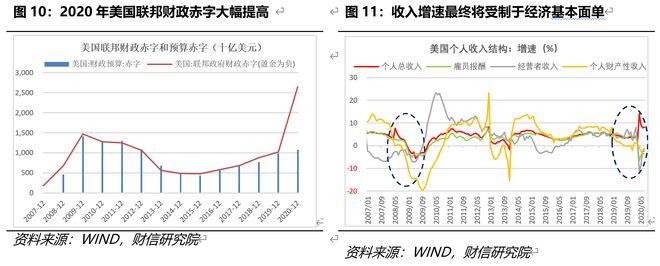

一是公共卫生危机期间个人转移支付收入增速明显高于次贷危机,但美国财政债务负担显著重于次贷危机,转移收入高增长不可持续。如2008年美国联邦财政预算赤字为4590亿美元,当年实际赤字6805亿美元,财政赤字超过预算水平的48%;而2020年预算赤字为10830亿美元,但今年1-8月实际发生赤字26508亿美元,已超过预算水平的145%(见图10),年内随着新财政刺激政策的出台,赤字将再创新高。因此,如果美国继续实施财政刺激,短期内能勉强维持收入增速,但根据2008-2009年的历史经验,收入增速回归经济基本面支配是必然选择,下降难以避免(见图11)。

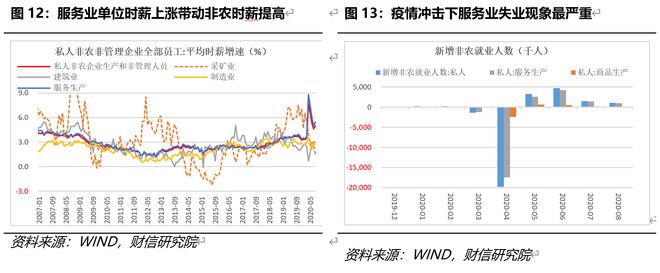

二是服务业单位时间收入难以持续高增长。从行业就业数据看,服务业在美国非农就业中占比最高,2019年以来持续保持在86%左右,因此服务业单位时间收入决定了整个非农就业的单位时间收入水平。但在2020年疫情公共卫生危机冲击下,出现一个反常现象,就是服务业单位时间收入增速出现大幅提高,而不是下降,从而带动单位时薪增速出现跃升(见图12)。其中原因在于,疫情冲击下劳动聚集性服务业受到的冲击最大,失业现象最严重(见图13),就业人数减少导致工资和单位时薪不减反增。但是,这种现象属于疫情卫生危机的特有现象,在2007年次贷危机中并没有出现,所以只要疫情出现好转,尤其是疫苗出现后,服务业就业人数就会逐步恢复正常,服务业单位时薪也将降至正常水平,从而推动单位时间收入增速下降。

三是美国通货膨胀水平将逐步恢复到2%的目标值附近。疫情冲击下美国需求下降,通胀水平也经历了快速下降,如个人消费支出物价指数(PCE)从2020年1月份的1.9%,快速降至4月份的0.5%(4月为上半年疫情爆发高峰期),随后逐步恢复到7月份的1.0%。预计未来通胀水平将在美联储宽松货币政策刺激和疫情好转的联合作用下,逐步恢复到2%甚至更高水平,剔除通胀因素后,实际单位时间收入增速将降低。

当前虽然全球疫情第二波正在来袭,但在拥有前期防控经验和疫苗有望上市的基础上,疫情对全球经济影响的最严重阶段大概率已经过去。疫情的蔓延和迟迟难以结束,会使全球经济复苏的速度放缓,经济恢复到疫情前水平的时间延长,宽松货币财政政策的退出时间也被延长,但疫情迟早会被战胜,不会改变经济复苏的趋势。因此,转移支付收入和服务业单位时间收入增速将会下降,通胀水平将上升,在三方面因素的共同作用下,未来美国实际单位时间收入增速将经历一个明显的下降期。

(二)美股进入熊市只是时间问题

根据美国宏观经济分析框架,以及实际单位时间收入增速下降领先美股调整的历史经验(收入增速提高不是美股的领先指标),未来美国股票市场演变将大概率遵循如下逻辑:实际单位时间收入增速下降,占美国GDP近70%的消费支出增速降低,带动工业生产和资本支出进入下降周期,实际GDP增速将随之降低,企业利润恶化,美国股市调整。因此,在未来实际单位时间收入增速将不可避免地经历一个下降期的前景下,美股经历熊市也只是时间早晚问题。

三、估值视角:回落风险大于上涨概率

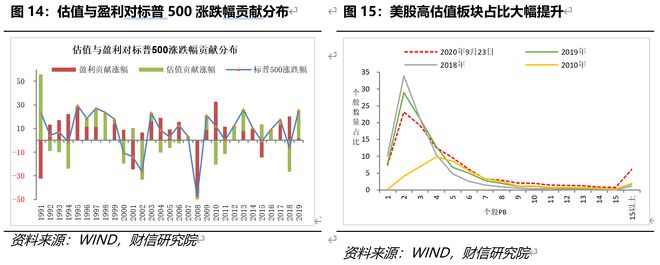

根据经典的DDM股票定价模型,股票价格取决于盈利、无风险利率和风险偏好三个因素。因此,除了上文所分析的盈利因素外,能综合反映无风险利率和风险偏好的估值,也是影响美股的重要因子。根据我们的统计,1991年以来盈利和估值对美股的贡献不一,总体上估值的影响不容小觑,尤其是当估值与盈利出现背离时,股指涨跌有时会选择和估值站在同一边,如1994、2000、2002和2018年等(见图14)。

那么当前美股估值处于什么水平?未来是否还有抬升空间?本文认为美股估值回落风险或已大于上涨概率。

一是从历史比较角度看,多指标预警美股正处于估值偏高状态。本文选取九个经典的金融指标对美股进行全面体检(见表1),结果显示:其一,反映美股价格与盈利增长空间偏离程度的市盈率、市销率、市净率、市现率等估值指标中,有两个已处于历史前5%区间,最低的市现率也位于历史前23%的水平,表明上述指标进一步抬升空间均较为有限。其二,反映美股与其他大类资产性价比的股金比、股油比、股票收益率/十年期国债收益率等指标,分别位于历史前30%、5%和1%分位,也显示美股获得超额收益的概率偏低,吸引力不及其他资产。其三,从美股总市值占GDP的比重看,目前该值已处于历史最高位,达到239.4%,高出07年牛市高点近100个百分点,意味着目前美股已严重脱离基本面,未来估值收敛压力非常大。

二是美股头部个股赛道拥挤,估值调整压力更为突出。从全部美股估值分布看,高低估值分化极端,2020年高估值个股数量占比大幅提升,估值结构稳定性堪忧,如截止9月23日,美股15倍以上PB(即市净率=每股股价/每股净资产)个股数量占比达到6.1%,为2010年和2019年的3倍以上(见图15)。从标普500中6家头部公司市值占比看,美股上涨过度集中的情况更为突出,如截止2020年9月23日,美股6家头部科技公司FAAMNG总市值占标普500的比重为23%左右,较年初提高逾5个百分点,高于互联网泡沫期间DOTCOM市值占比高点近7个百分点。美股高估值个股数量占比过大,头部个股赛道拥挤,意味着市场微观结构脆弱性增加,一旦前期推动估值上涨的因素有所弱化,抱团板块带动全部美股估值回调压力将非常大。

三是推动美股估值上涨的动力正趋于弱化。根据DDM模型,估值上升主要由无风险利率下降或风险偏好上升推动,如疫情发生以来,美国十年期国债收益率中枢大幅回落100BP以上,是本轮美股估值抬升的主因。但随着美国财政货币空间日益逼仄,市场通胀预期抬升,美债利率继续下降动能明显弱化,同时海外二次疫情爆发对市场风险偏好的抬升也将持续形成制约。具体来看,其一,美国联邦基金目标利率已降至0-0.25%的历史最低位(见图16),且美联储多次明确表示不会实行零利率,意味着美国降息驱动市场利率下行的空间已微乎其微。其二,美联储本轮扩表力度为2008年金融危机期间的两倍以上,且近期美联储调整其货币政策框架,短期通胀水平超过2%的目标值也不加息,均可能会推升市场通胀预期,引发利率上行。在9月最新议息会议纪要中,美联储已全面上调美国2020、2021和2022年个人消费支出(PCE)通胀水平。6月份以来,美国核心PCE也已出现抬升迹象(见图17),均指向美国通胀回升或难以避免,美债利率上行风险加大。

四、结论:未来美股步入熊市只是时间问题

无论是基于宏观框架下的美股领先指标——实际单位时间收入增速在未来将不可避免地经历一个下降期,还是从各种估值指标看,未来美国股市盈利和估值将大概率向同一方向调整,意味着美股步入熊市只是时间问题。过渡期的长短,由于疫情影响,尤其是疫情期间出台的系列刺激政策,对影响股市波动的周期性因素形成很大扰动。因此,预计要等疫情消退、经济恢复到正常周期,经济周期因素再次决定经济发展后,更能作出较好的判断。