文|尼力 出品|天下财道

吃罚单这件事,对浙商银行来说,越来越像是家常便饭了。

今年1月27日,国家金融监管总局联合多地监管局集中披露了一批罚单,合计350 张,累计处罚金额约 1.2 亿元。其中浙商银行领到的单笔罚款金额最高,上海金管局对浙商银行上海分行开出了罚单,高达 1680 万元,成为此次罚单潮中的“焦点”。

实际上,浙商银行近年来已领不少罚单,新年伊始又遭大单处罚,暴露的是其久治难安的内控风险。

不仅如此,浙商银行高管还频频失联,公司业绩成长也愈发乏力,这些都表明,昔日的银行领域浙系“一哥”,如今正深陷内控失效与成长乏力的双重烦恼之中。

内控漏洞

浙商银行全称是浙商银行股份有限公司,是12家全国性股份制商业银行之一。2004年8月开业,总部设在杭州。2016年H股在香港上市,2019年A股又在上海挂牌,系全国第13家“A+H”上市银行。

近年来,浙商银行在合规管理方面问题不断,罚单数量和金额居高不下,已成为行业内的“罚单常客”。

罚单是监管机构对金融机构违规行为的直接惩戒,也是市场观察银行内部管理水平的窗口。

浙商银行屡屡“吃罚单”,折射出其内控机制的严重缺陷。

今年初该行上海分行收到的1680万元罚单,涉及多项违规行为,包括信贷业务不规范经营、贷款管理严重违反审慎经营规则、虚增存贷款、违规办理同业存款业务等等。

稍早一些,去年上半年,浙商银行收到14张罚单,合计约 848万元 ,主要涉及贷款发放不审慎、流动资金贷款发放不审慎、贷前调查不尽职等问题。

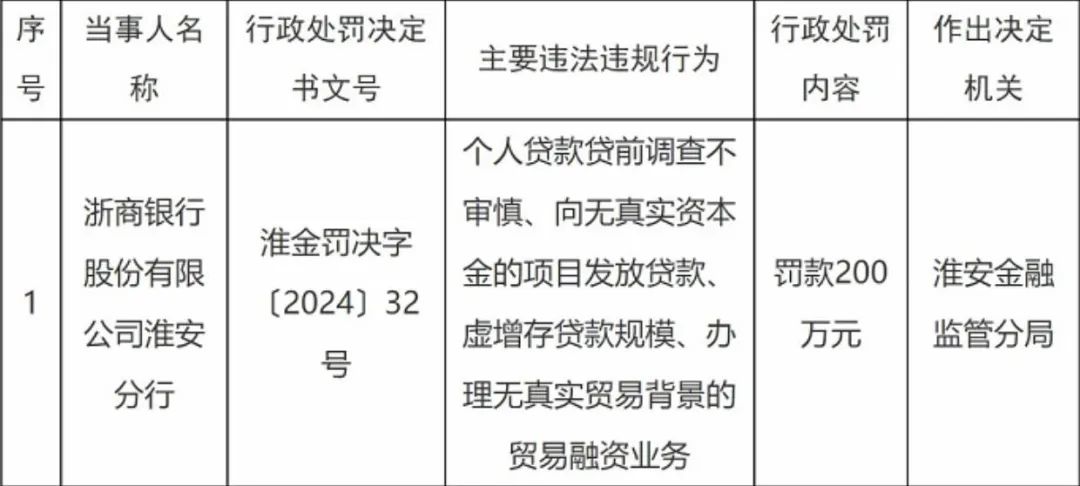

到了去年下半年,该行的罚单依旧难消。2024年12月30日,金融监管部门发布的公开信息显示,因存在“个人贷款贷前调查不审慎、向无真实资本金的项目发放贷款、虚增存贷款规模、办理无真实贸易背景的贸易融资业务”等违法违规行为,浙商银行淮安分行被处以罚款200万元。

(来源:国家金管局)

(来源:国家金管局)不仅如此,浙商银行还被采取过行政监管措施,以及自律处分。

去年11月6日,证监会陕西监管局通报称,决定对浙商银行西安分行采取出具警示函的行政监管措施,原因是该分行及部分支行存在未注册取得基金从业资格的人员销售基金的问题。

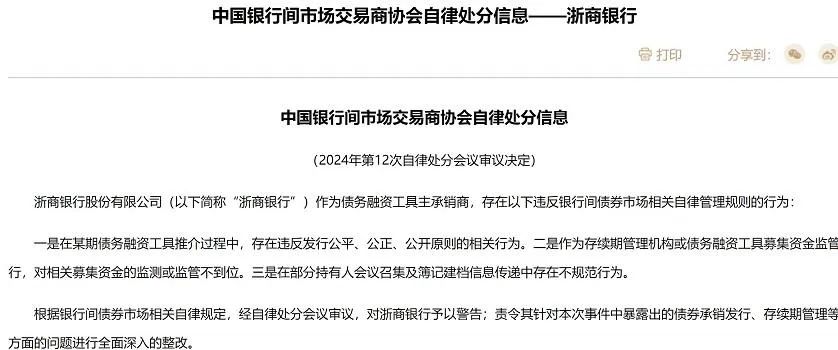

此外,据中国银行间市场交易商协会发布的“2024年第12次自律处分会议审议决定”,浙商银行作为债务融资工具主承销商,存在违反银行间债券市场相关自律管理规则的行为。

(来源:监管部门)

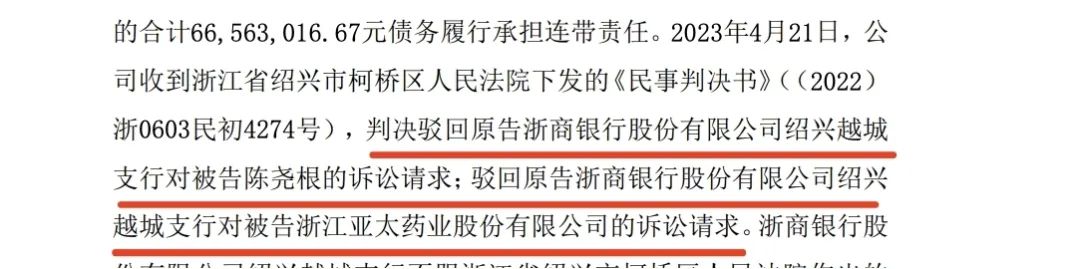

(来源:监管部门)罚单之外,浙商银行不良资产问题也在陆续发酵。2025年 1 月,浙商银行起诉亚太药业遭驳回,意味着一笔涉及高达6600万元的债务,将因借款人破产重组而难以收回,成为其资产质量问题的缩影。

(来源:公司公告)

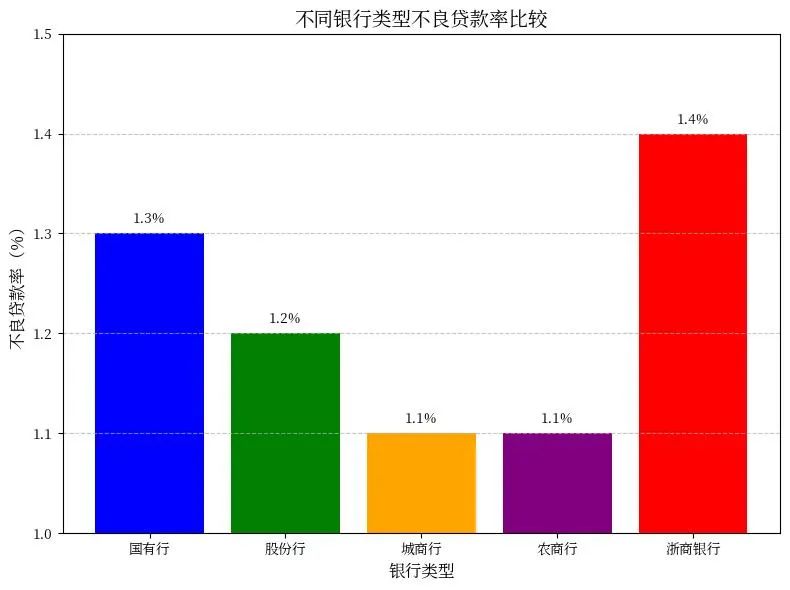

(来源:公司公告)这些内控问题,直接导致浙商银行不良率高于同业。

同花顺iFinD数据显示,截至去年三季度末,国有行、股份行、城商行、农商行的不良贷款率分别约为1.3%、1.2%、1.1%、1.1%。

而浙商银行同期不良率约为1.4%,高于同业平均水平。

(来源:同花顺iFinD)

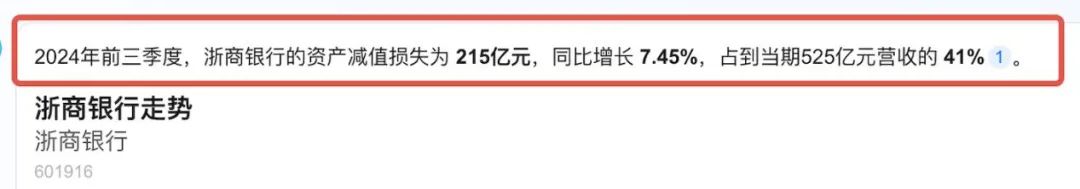

(来源:同花顺iFinD)而为了应对这些不良资产的积累,浙商银行近几年不得不大量计提资产减值准备。2024年前三季度,其减值损失达215亿元,同比增长超过7%,占到当期营收的41%。虽然这种做法在一定程度上能够缓解潜在的财务风险,但也直接吞噬了其利润空间,让其盈利能力进一步下滑。

成长难题

内控问题频发的同时,业绩表现的疲软则进一步凸显了浙商银行的成长烦恼。

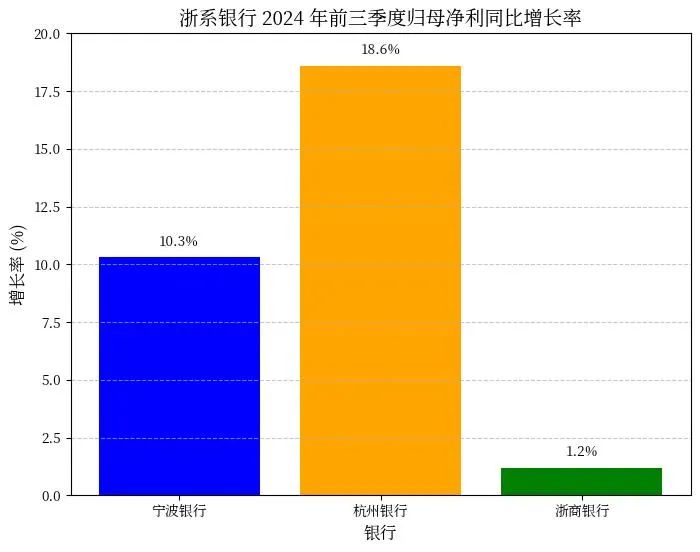

三季度报数据显示,2024年1-9月,浙商银行归母净利润129亿元,同比仅增长约1.2%。

相比于同为“浙系”的宁波银行和杭州银行,这一增速明显落后。财报显示,前三季度归母净利宁波银行增长约 10.3%,杭州银行增长约18.6%。

而且,如果拆分浙商银行前三季度财报,其已连续两个季度出现利润负增长的尴尬情况。

(来源:同花顺iFinD)

(来源:同花顺iFinD)此外,浙商银行去年前三季度归母净利1.2%的增速,也创近三年同期新低,超出市场预期。

特别是第三季度,直接陷入“增收不增利”局面。7—9月营收172亿元,同比增长约 4.6%,归母净利49亿元,同比下降约2%。

(来源:公司财报)

(来源:公司财报)在今年三季报中,浙商银行并未披露不良资产的细节情况,但从2023年财报数据来看,浙商银行前十大贷款客户中,房地产企业占据半数,其中第一、第三、第五、第六、第十均为房地产客户,所占金额比重最大。

截至2024年末,浙商银行房地产业不良贷款率约为2.5%,较2022年末增长约0.8个百分点,在房地产业下行的背景下,“重仓”房地产领域,为其长期发展埋下隐患。

屋漏偏逢连夜雨,罚单频发与业绩疲软的双重打击下,大股东又频繁减持,这进一步加剧了市场对其未来发展的担忧。

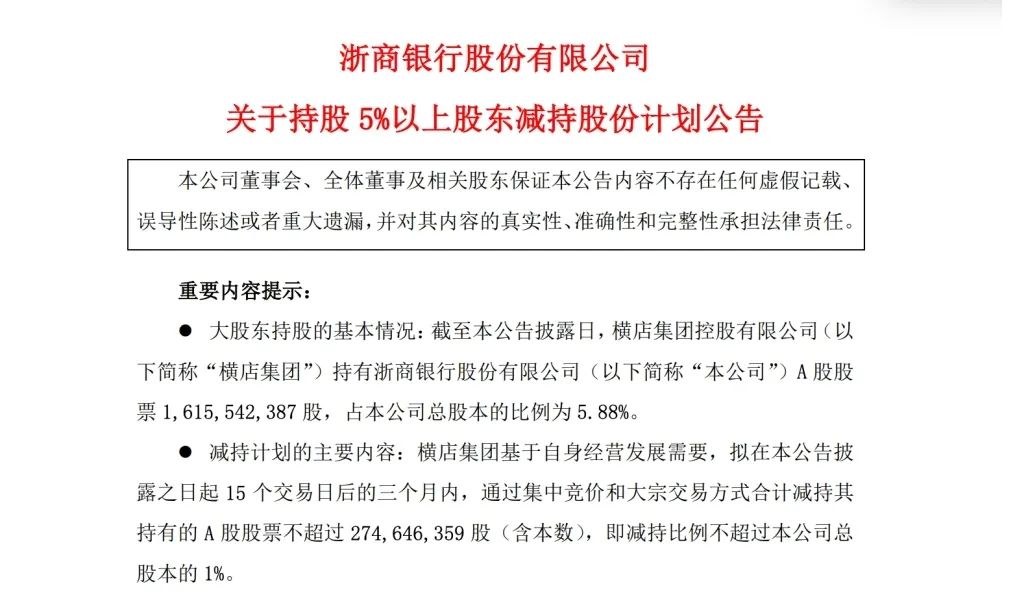

2024年底,浙商银行公告称,山东国信拟在三个月内减持其持有的该行股票约2.7亿股。

无独有偶,今年 1 月,横店集团又宣布拟三个月内减持浙商银行约2.7亿股。

(来源:公司公告)

(来源:公司公告)对于浙商银行的业绩表现,有业内人士对《天下财道》表示,浙商银行的业务结构调整成效不显,零售业务占比依然偏低,而传统对公业务的盈利空间则受到行业竞争和经济环境的双重挤压。这种业务模式的单一性,使得其在同行竞争中更容易受到冲击。

并且,浙商银行虽然是全国性的股份制商业银行,却以“深耕浙江”为首要战略,虽然目前在浙江以外已有布局,但比重较少。

(来源:公司官网)

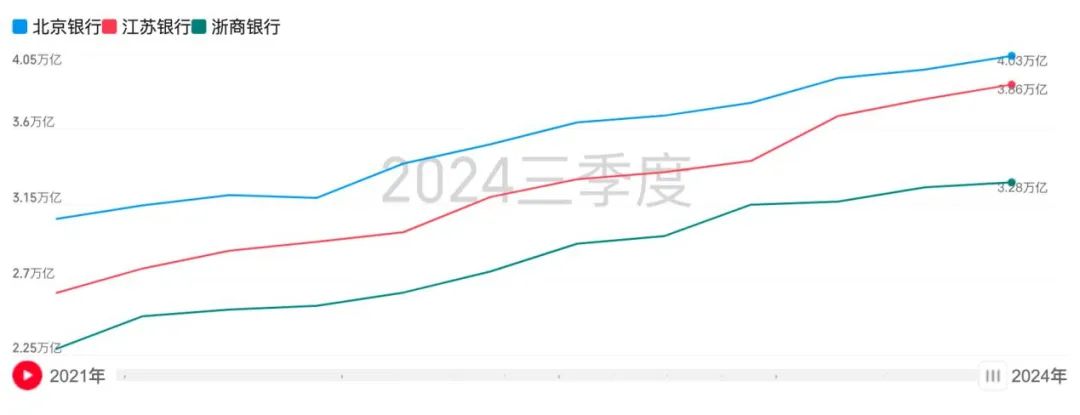

(来源:公司官网)这也导致在资产规模方面,浙商银行与其它城商行之间,如北京银行、江苏银行等都存在不小的差距。

(来源:同花顺iFinD)

(来源:同花顺iFinD)高管失联

除了罚单困局,浙商银行高管频频失联的现象,也进一步引发市场对其治理结构的担忧。

近年来,浙商银行的高管职位似乎成了“危险职业”,频繁的人员变动和腐败案件的曝光,让市场颇为震惊。

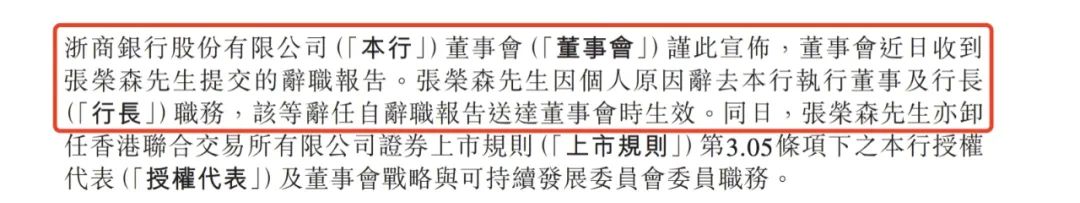

2024年8月,张荣森在连任浙商银行行长不到10天后突然辞职,行长职责至今由董事长陆建强代为履行。媒体报道称,张荣森可能因被有关部门带走调查而辞职。

而在此前,原董事长沈仁康因严重违纪违法于2023年被查,原副行长张长弓则因贪腐案被移交司法机关,涉案金额高达10亿元。

(来源:公司公告)

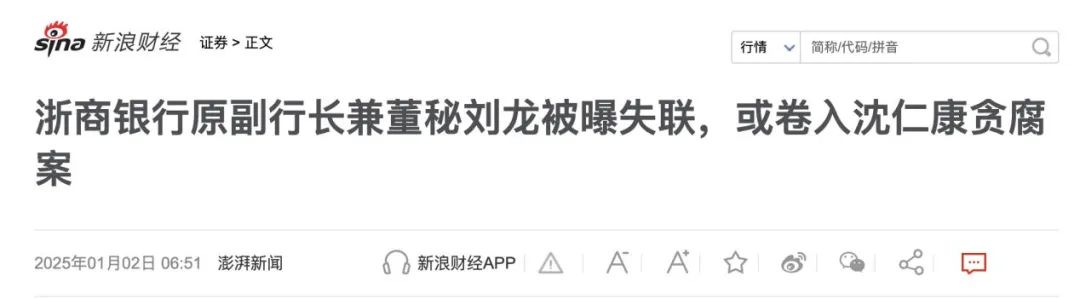

(来源:公司公告)不仅如此,近期浙商银行原副行长兼董秘刘龙的“失联”情况,也引起外界关注,有报道称其或“卷入沈仁康案”。

(来源:新浪财经)

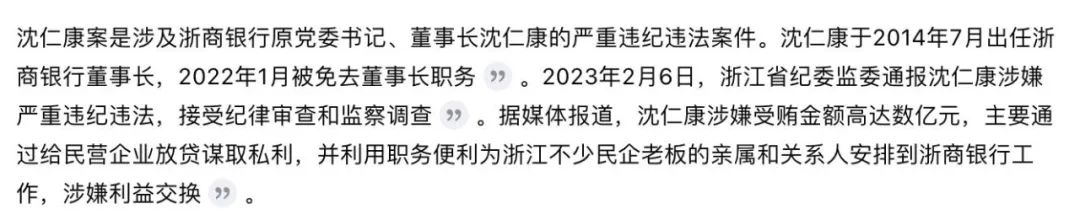

(来源:新浪财经)所谓沈仁康案的具体情况,百度给出的答案如下。

有市场观点认为,浙商银行高管层的频繁变动不仅影响战略执行的连续性,也可能导致内控机制的执行力下降。此外,高管失联背后是否涉及更深层次的治理问题,也成为市场猜测的焦点。

而在消费者层面,浙商银行的服务问题同样受到诟病。在黑猫投诉 【下载黑猫投诉客户端】平台上,关于浙商银行的投诉量居高不下,主要集中在暴力催收、服务态度差等方面。

(来源:黑猫投诉)

(来源:黑猫投诉)此外,天眼查数据显示,浙商银行涉及的自身风险多达1800条,周边风险更是多达5万多条,其中包括多起金融借款合同纠纷和票据纠纷。这些风险信息的累积,让外界对其经营状况的担忧进一步加剧。

(来源:天眼查)

(来源:天眼查)不过,浙商银行也有其优势所在。该行的大本营浙江,作为“民营经济第一省”拥有非常优渥的经济基础,这也为银行业务的发展,提供了良好的基础保障。按理说,其区位优势,是不少其他银行难以企及的。如能痛定思痛,亡羊补牢,浙商银行还是有希望重整旗鼓的。

(转自:天下财道)

责任编辑:张文