白酒还能买吗?

“你爸囤茅台等升值,你却在闲鱼偷偷挂二手!”

当长辈在年夜饭上为抢购到1499元飞天茅台干杯时,年轻人正把未拆封的酒转卖套现;当相亲相爱一家人的家族微信群为“白酒股跌出黄金坑”沸腾时,高瓴资本已悄然清仓离场。

2024年春节,家庭白酒消费量增长32%,但行业市值一年蒸发了一个五粮液(约5000亿元)。

这背后是一场隐秘的“家庭资产保卫战”:

60后父亲囤积8箱茅台,坚信“存酒比存钱靠谱”。

90后儿子挂出6瓶茅台,评论区写满“结婚回血急出”。

北向资金连续12个月减持白酒股,但高盛却逆市唱多:“中国白酒仍是全球最赚钱的生意。”

白酒行业究竟在经历“老龄化衰退”还是“代际更替阵痛”?本视频将扒开白酒行业的底裤,从藏在三组数据里:囤货量、周转率和年轻化指数来看看白酒行业的底层逻辑。视频的最后会附上所有白酒的估值性价比,价值千金。

1、白酒行业的产业链与估值逻辑

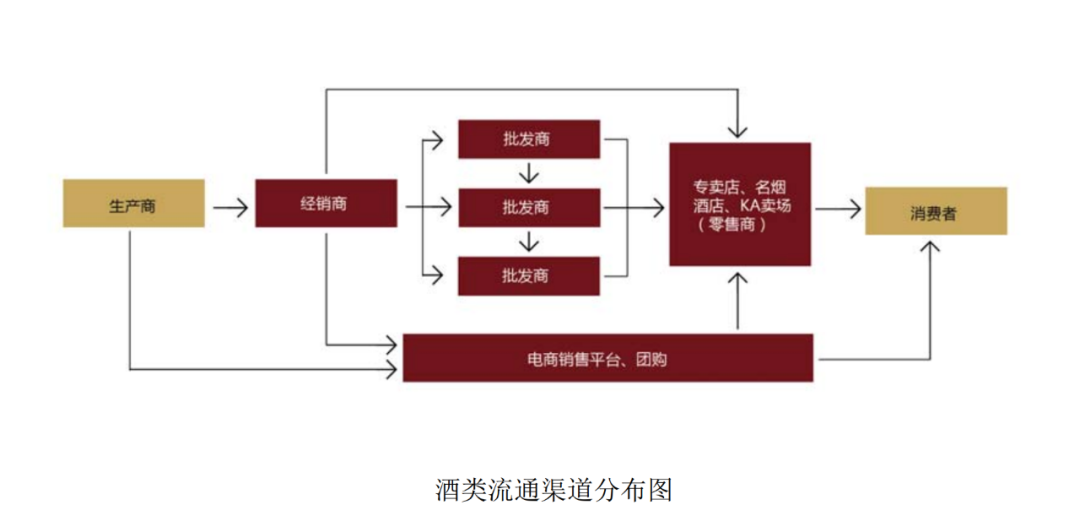

白酒行业的产业链可分为上游原料、中游生产、下游渠道三个环节,各环节的商业模式和估值逻辑差异显著。

上游原料的成本非常敏感,哪怕成本占比不足10%,但波动对中下游的影响仍然很大。

白酒的主要原料是高粱、小麦和水,占总生产成本的比例通常低于10%(以茅台为例,2023年原料成本占比仅7%)。但原料价格波动对中小酒企影响巨大。例如,2023年贵州干旱导致高粱减产30%,区域酒企珍酒李渡因原料短缺被迫减产,股价单月下跌18%。

不仅如此,优质白酒产区具有不可复制性。

茅台镇核心7.5平方公里内,土地价格已涨至3000万元/亩,但90%的土地被茅台、郎酒等巨头掌控。这种稀缺性使得中小酒企难以进入高端市场,只能通过外购基酒生产,导致毛利率低于行业平均15个百分点。

上游原料供应商的估值更多取决于粮食大宗商品周期,而非白酒行业景气度。我多次说过,这类企业需要关注PB市净率,因为是强周期行业,比如当前北大荒的市净率为3.02,处于历史41%的位置,不便宜也不贵。

讲完上游之后,我们来看看中游的生产环节。

中游生产是白酒产业链的核心环节,高端白酒的商业模式高度依赖品牌溢价。以贵州茅台为例,2023年毛利率高达91.4%,净利率51.2%,远超奢侈品行业平均水平(如LV净利率约18%)。

这种暴利源于三点:

稀缺性:茅台酒年产量不到6万吨,不足市场需求的一半。

社交属性:高端白酒在商务宴请、婚庆场景中具有不可替代性。

投资属性:茅台年份酒年化升值率超15%,跑赢多数理财产品。

白酒只有两种白酒,一种是茅台,另一种是非茅台,对于非茅台的次高端品牌来说,比如剑南春或者水井坊,则是通过差异化定位抢占市场:

剑南春主打“性价比高端”,将水晶剑价格锚定在500元,避开与茅台、五粮液的正面对抗。

水井坊:聚焦“年轻精英圈层”,与网球、高尔夫赛事合作。

山西汾酒2023年营收增长21%,远超行业平均的9%,净利润增长28.9%,营收净利实现双增长。

定性分析完之后,我们接着定量分析一下。

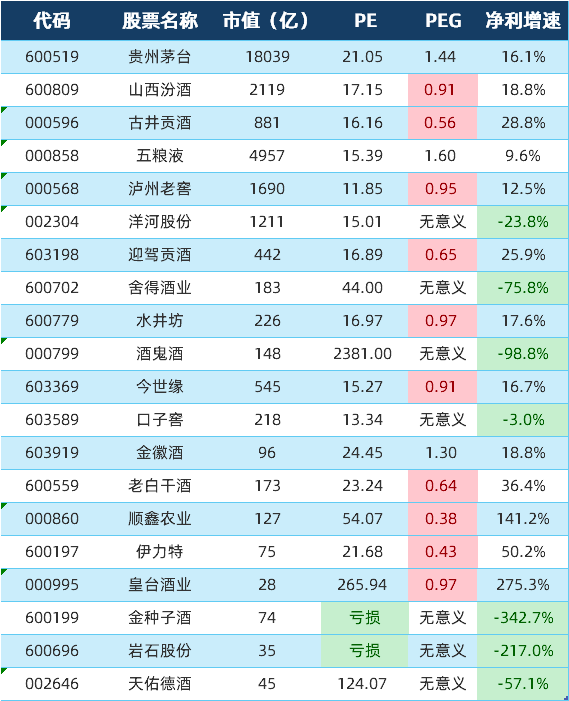

高端酒比如茅台、五粮液这类,适用PE估值,因其盈利稳定。茅台当前PE 21.5倍,处于近5年低位,性价比还算不错,但由于体量太大,弹性一般;五粮液当前PE15.7倍,处于历史11%的位置。

至于次高端酒,比如山西汾酒则需结合PEG。比如当前山西汾酒2024年Q3LTM净利润增速为18.8%,PE17倍,PEG略小于1,显示估值合理。

区域酒(今世缘、口子窖):看基地市场控制力。2023 年今世缘通过特色营销,使得市场占有率逐年稳步上升,但我翻了所有财报,都没找到具体数据。

看完中上游之后,再来看看下游。

为什么白酒都称为现金奶牛?因为白酒行业采用“先款后货”的经销商模式,酒企通过压货实现报表增长,但这也导致渠道库存高企。2023年末,白酒行业渠道库存超数千亿元,相当于全年营收的80%。部分区域酒企为消化库存,不得不通过“扫码红包”“买赠”等变相降价,侵蚀品牌价值。

未雨先绸缪,茅台自2018年启动直销改革,2023年直销收入占比提升至36%,直接带动净利润率提升。相比之下,依赖传统经销商的洋河股份,净利润率仅为32%,2016 年到2018 年,洋河的库存周转天数从 677 天上涨到 758 天,库存压力凸显。

下游经销商(如华致酒行)的估值核心指标是经营性现金流。2024年Q2 和Q3,华致酒行连续两个季度现金流为负,Q2 为-4.1 亿,Q3 为-3.3 亿,股价已经整整跌了 4 年。相比之下,茅台因强势渠道控制力,应收账款周转天数仅0.5天,几乎全部现款现货。

2、白酒行业的未来趋势

白酒行业的未来将围绕高端化、年轻化、国际化三大主线展开。

先讲讲高端化。

2023年,茅台时隔6年再次上调出厂价(涨幅20%),但市场价未同步上涨,批价仍徘徊在2,700元/瓶。这反映出高端酒提价权弱化——消费者对价格的敏感度提升,囤货投机需求下降。2024年年底,我问了一圈身边的批发价,散装茅台已经来到2400附近。

而在600-800元价格带,酒企通过品类创新抢占市场:

汾酒青花30,主打“清香型高端”,2023年销售额突破40亿,占据了4%的市场份额。

舍得藏品系列,推出“文化酒”概念,单瓶售价突破1,500元,毛利率提升至80%。

除了高端化之外,接着我们看看年轻化。

根据CBNData数据,2023年18-30岁消费者购买白酒的比例从15%降至10%,但果酒、米酒销量增长70%。江小白推出“梅见”青梅酒,2023年销售额突破25亿元,验证低度酒市场潜力。

除了验证低度酒市场之外,还有破圈联名。

茅台冰淇淋和酱香型瑞幸咖啡,2023年销售额突破10亿元,吸引超300万年轻用户。

泸州老窖香水联名气味图书馆,上线当日售罄,品牌搜索量增长200%。

五粮液咖啡:与Manner合作推出“浓香拿铁”,单日销量破50万杯。

最后看看国际化。

2023年中国白酒出口额仅7.2亿美元,不足行业的1%。海外消费者难以接受高度烈酒口感,且“干杯文化”与西方饮酒习惯冲突。茅台在欧美市场主要通过免税店和华人社群销售,尚未进入主流商超。

为了出海,这些酒厂都使出浑身解数。

洋河推出38度“梦之蓝M3国际版”,改良口感之后,在东南亚市场采用小瓶装设计。

而汾酒在纽约时代广场投放广告,主打“中国清香”概念文化输出。

3、白酒行业的机会与风险

一句话总结,高端酒看看提价与直销比例,次高端酒看估值,区域就看基地市场控制力。

茅台的投资逻辑在于直销渠道占比提升(2023年直销收入占比45%),这能直接增厚利润。若直销比例升至60%,净利润可以继续额外增加。

今世缘通过“婚宴套餐绑定”形成护城河。这类区域龙头的估值弹性更大,2023年今世缘涨幅超25%。

说完机会之后,我们再来看看风险。

首先是库存风险。当前渠道库存需8-12个月消化,若经济复苏不及预期,可能引发价格踩踏。2023年Q4,泸州老窖率先降价清库存,导致板块估值承压。但根据定投指南的白酒板块可以看到,当前白酒的估值相对较低,所以风险相对可控。

第二个是Z世代对白酒的接受度持续下降。据艾瑞咨询调研,90后饮用白酒的频率比70后低60%,长期看可能动摇行业根基。

4、总结

白酒行业仍是“最好的生意”之一,但暴利时代已结束。投资者需在高端酒确定性与区域酒成长性之间寻找平衡。

所以我给你准备了这一份白酒行业的最新估值表,具体在公众号能直接放大查看。PE 和 PEG 越低越好,但 PEG 为负没有意义。

“在消费行业,要么买龙头,要么买变革者。”龙头可以让你稳赚,变革者可以让你赚到更多超额收益,具体取决于你的风险偏好。当然,无论是买龙头还是龙头以外,紧盯PE和PEG,可以让你放心使得万年船。

当你以为春节的魔幻只在酒桌上演——茅台涨价、年轻人卖二手酒回血、家族群疯传“白酒股黄金坑”——资本却早已在另一个春节档口布下更大的局。下一期,我们把镜头从白酒杯转向电影院,揭开春节的“双面狂欢”:

酒桌外:春节档票房破80亿,但影视公司股价跌成狗,钱到底被谁卷走了?

荧幕后:流量明星片酬涨到1亿,但爱奇艺会员费跌破9.9元,谁在逼观众用“脚”投票?

资本局:白酒经销商囤酒等升值,电影公司玩“票房对赌”,春节成了韭菜的“双倍收割季”。

从飞天茅台到《魔童闹海》,从敬酒干杯到影院流泪,资本的游戏永远比你多一手。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。