[ 2025年必买股第七期 ] AI与能源革命双轮驱动,Argan Inc (AGX) 是否值得长期持有?

欢迎来到美股研报站,我是站长。Argan Inc. (NYSE: AGX) 作为一家能源和电力基础设施建设企业,近年来受益于全球能源需求的持续增长,特别是数据中心、电动汽车及工业电气化的推动,公司业绩持续增长。本文将分析AGX的业务模式、行业地位、最新财务表现,并基于数据测算2025年的目标价,帮助投资者判断该公司当前的投资价值。

一. 公司简介

1. 主营业务

Argan Inc. 主要从事工业及能源领域的工程、采购和施工(EPC)服务,专注于天然气发电站、可再生能源设施、数据中心及其他工业基础设施建设。其核心子公司 Gemma Power Systems 是北美领先的电力EPC承包商,为电力行业提供端到端的建设和运营支持。

2. 行业地位

AGX 在美国中小型能源基础设施建设市场具有较高的市场占有率,特别是在燃气发电站领域,公司积累了大量经验并具有成本优势。随着美国数据中心、电网升级、可再生能源项目的快速发展,AGX的市场需求持续提升,订单储备稳固。

3. 主要产品及服务

(1) 天然气发电站EPC:建设和维护大规模燃气发电站,目前正在建设950MW的Trumbull Energy Center天然气发电项目,预计2026年完工。

(2)可再生能源EPC:包括太阳能、风能、生物质能发电站建设,满足清洁能源转型需求。

(3)工业及数据中心建设:随着AI计算需求上升,数据中心建设需求激增,AGX承接相关电力基础设施项目。

下图:AGX主营业务

二. 2025财年业绩表现

1. 2025财年第三季度财报数据

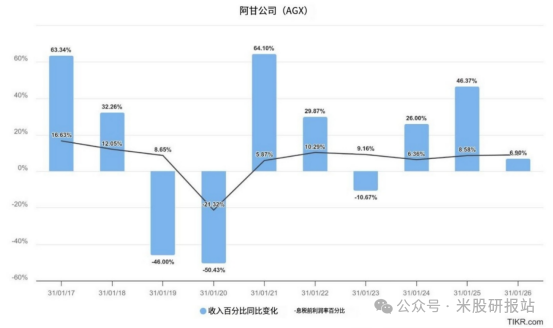

AGX在2025财年第三季度继续保持高速增长,收入同比增长57%,达到2.57亿美元,其中:

(1)电力部门收入增长近75%,主要受益于能源需求上升及大型燃气发电项目的推进。

(2)工业建筑部门收入增长个位数,但其贡献占比较小。

(3)积压订单(Backlog)保持在8亿美元,相当于本季度收入的3倍,为未来增长提供保障。

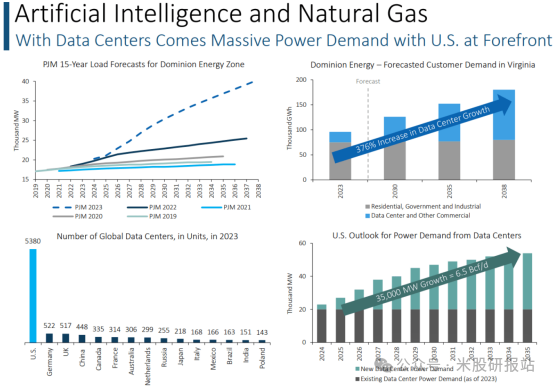

下图:EPD 对电力需求的估计

2. 盈利能力提升

(1)调整后EBITDA利润率达14.6%,相比去年同期的7.4%接近翻倍。

(2)销售、一般及行政(SG&A)费用占收入比下降150个基点,降至5.4%。

(3)调整后每股收益(EPS)达2.00美元,同比大幅增长,超市场预期0.75美元。

3. 未来订单储备

尽管积压订单较第二季度的10亿美元有所下降,但仍保持在8亿美元的高位,预计未来几个季度订单转换率将保持稳定。此外,公司正在积极争取新项目,预计将在2026财年重新突破10亿美元积压订单。

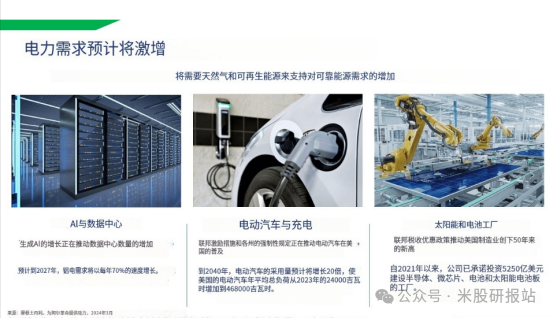

下图:电力需求激增

三. 行业前景与发展机遇

1. 全球能源需求持续增长

(1)数据中心AI计算需求增长:预计到2027年,数据中心AI电力需求将以年均70%的速度增长,推动电力基础设施建设。

(2)电动汽车及制造业本土化:随着新能源汽车的普及及产业链回流,美国能源需求持续攀升,刺激电力建设市场扩张。

(3)天然气发电站需求增长:可再生能源并网需要更稳定的天然气发电支持,AGX在该领域具有核心竞争力。

2. AI与数据中心建设的驱动因素

(1)AI计算能力扩展推动数据中心建设,提升对能源基础设施需求。

(2)大型科技公司扩建数据中心,提升AGX的市场空间,如微软、谷歌、亚马逊等均在加速扩张。

3. 财务稳健性与增长策略

(1)现金储备超5亿美元,无债务,有助于支持未来并购及扩张。

(2)持续优化项目管理,提高利润率,减少成本超支,提升运营效率。

(3)并购扩张策略:公司计划未来通过收购提升在可再生能源和数据中心领域的市场份额。

下图:历年收入变化图

四. 2025年目标价测算

基于2025财年的财务预测,我们采用市盈率(P/E)估值法和EV/EBITDA估值法计算AGX的目标价。

1. 市盈率(P/E)估值法

(1)2025财年华尔街共识预计EPS:7.1美元

(2)当前AGX历史5年平均P/E:24.35倍

(3)2025年合理P/E区间:25-30倍

目标价区间 = 7.1 × 25 ~ 7.5 × 30= 177.5美元 ~ 213美元

2. EV/EBITDA 估值法

根据最新财务数AGX持有现金、现金等价物和投资总计约5.063亿美元,且无债务。

考虑到净现金5.063亿美元,企业价值(EV)约为13.02亿美元。

根据华尔街预期2025财年EBITDA为1.1亿美元,采用15倍的目标EV/EBITDA倍数,目标企业价值为16.5亿美元。加上净现金,股权总价值为21.563亿美元。

除以总股本,目标股价约为158.9美元。

目标股价 = 21.563亿美元 / 1357万股= 158.9美元

3. 目标价综合判断

结合市盈率及EV/EBITDA估值,我们预计2025年AGX的目标价区间在158.9美元~213美元,相比当前股价(约136.8美元),仍具备一定的上涨空间。

下图:AGX厂区鸟瞰

五. 投资风险与结论

1. 主要投资风险

(1) 估值偏高:目前AGX的市盈率高于历史均值,市场对其未来增长预期较高,若业绩不及预期,可能面临回调风险。(2) 订单执行风险:积压订单的兑现情况影响收入增长,若项目延迟或取消,将影响短期盈利能力。(3) 政策不确定性:如果美国政府调整能源政策或对可再生能源补贴变化,可能影响AGX的业务发展。

2. 结论与投资建议

AGX凭借其在能源基础设施建设领域的核心竞争力,受益于全球电力需求的增长,在未来几年仍有较大的增长空间。基于7.1美元的EPS预测,2025年目标价上调至158.9美元~213美元.

Argan Inc.(AGX)当前股价约为136.80美元,市盈率(P/E)约为27.75倍,高于其历史平均水平。 鉴于短期内可能面临的估值修正压力,建议投资者等待股价回调至历史平均P/E约24倍,对应股价约为117美元时再考虑买入。从117美元买入至目标价158.9美元~213美元,潜在涨幅约为36%~82%。

欢迎关注美股研报站,我们将持续提供最新美股投资研究报告!

作者介绍:我是美股研报站站长。我是一名拐点价值投资者。我会在股票前景好转时推荐股票。在富途牛牛2000万注册用户 投资组合总收益排名第三 3年半资产上涨10倍。即使在2022年纳指暴跌一整年的情况,当年仍实现了60%的年收益。关注我带你穿越牛熊,实现财富自由

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。