以做空富时中国为例,卖出看涨期权新手攻略

一、建立对卖出看涨期权的基本理解

没有接触过期权的朋友,可能对卖出期权很难理解,经常会有“我没有期权怎么卖?”、“卖期权到底有什么意义”等疑惑,这里我们可以通过一个现实生活里卖二手车的案例,帮大家理解卖出看涨期权。

假设你有一辆二手车,当前市场价格是20,000元。你认为未来几个月内,这辆车的价格不会大幅上涨。于是,你决定卖出一个看涨期权。

买方:朋友B看中了你的车,但目前还没有足够的资金来购买。他希望在未来3个月内,有机会以20,000元的价格买下你的车。

卖方(你):你卖出一个看涨期权,同意给朋友B在未来3个月内以20,000元的价格买下你的车的权利,并收取1,000元的权利金作为补偿。

有两种可能性:

车价未上涨或下跌: 如果在未来3个月内,二手车市场价格保持在20,000元或以下,朋友B不会行使他的权利,因为他可以以相同价格或更低的价格在市场上买到同样的车。你保留了车,并获得了1,000元的权利金。

车价上涨至25,000元: 如果车价涨到25,000元,朋友B会行使他的权利以20,000元的价格买下你的车。虽然你以相对低的价格卖掉了车,但你仍然得到了20,000元的车款和之前的1,000元权利金,总计21,000元,比原本多出1,000元的权利金,但少赚了可能的5,000元的潜在增值。

回到股票本身,因为资本市场上所有物品的定价都有一个公允价值,所以卖方不需要拥有“二手车”才可以卖出看涨期权,只要有足够的资金最后能在市场上买入二手车交付并满足对方的要求即可。

卖出看涨期权相当于你提前收取了一部分费用(权利金),作为愿意在未来某一时刻以固定价格出售资产的补偿。你可以立即获得这笔权利金,但如果价格大幅上涨,你可能会失去更高的利润。

二、YINN卖出看涨期权案例

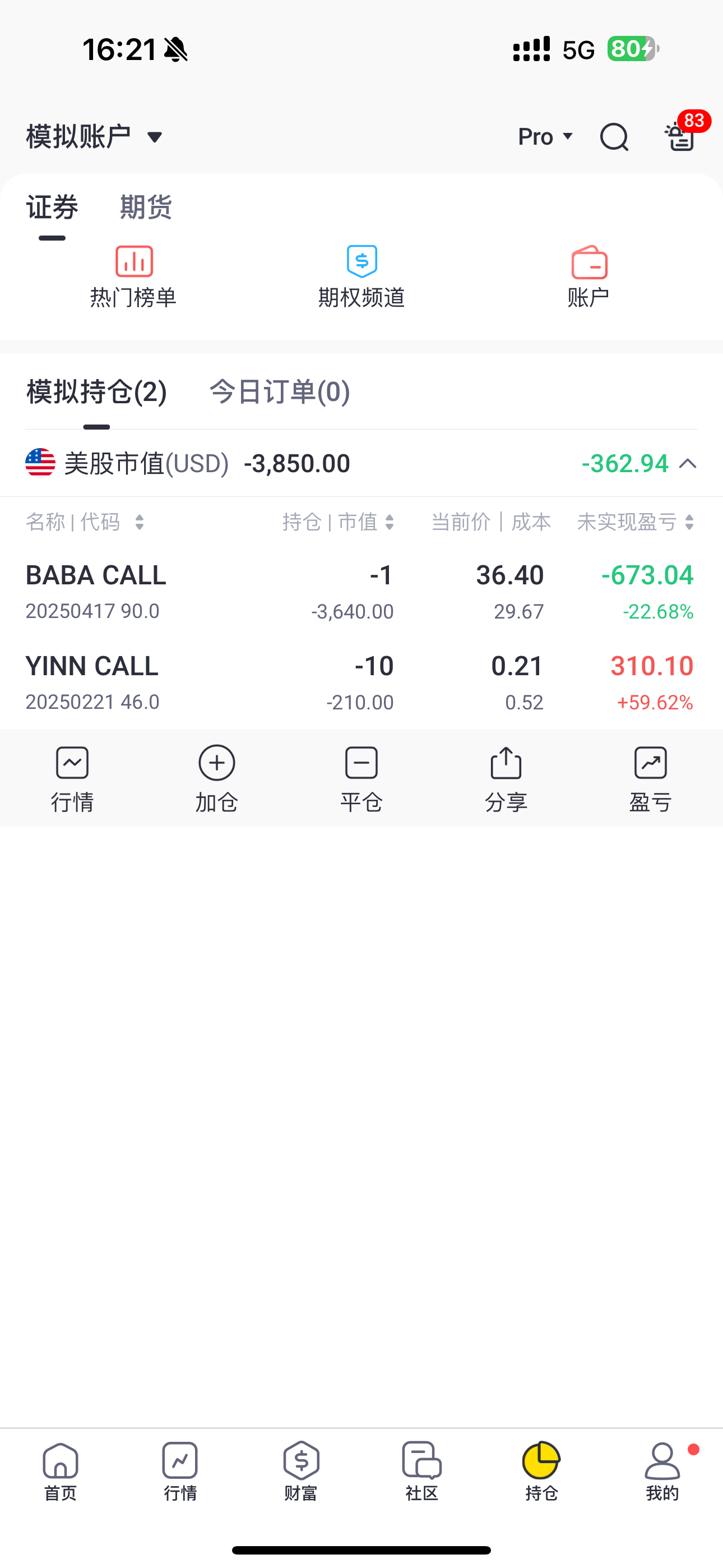

这里我们用最近爆火的 $三倍做多富时中国ETF-Direxion(YINN)$ 举例,我们在模拟盘做出了做空YINN的操作。

交易细节

交易方向:卖出 YINN 行权价 46、到期日 2月21日 的看涨期权(裸卖call)。

开仓时间:2月18日,YINN 市价 42.53 美元。

权利金:每张合约 52美元,共卖出 10张,总权利金收入 520美元。

2月20日盘前YINN价格:39.83美元(低于46,期权接近零价值)。

盈亏计算

由于 YINN价格远低于行权价46,这意味着期权合约 极大可能以无价值(0美元)到期。

当前浮动盈亏(假设期权价格已经接近归零):

权利金收入:520美元(初始收入)。

剩余义务:接近0(期权价值大幅下降)。

当前盈利:约520美元(接近100%收益)。

风险分析

该策略本质上是 裸卖看涨期权(Short Call),理论上风险无限(如果YINN暴涨)。

但YINN价格始终低于 46,卖出的期权大概率归零,利润最大化。

若持有至到期且 YINN 依然低于46,10张合约的全部 520美元 将成为最终收益。

收益率计算公式为:

收益率=520/17618×100%≈2.95%

这是 4天 的收益率,若换算成年化收益率(假设策略可持续滚动):计算后,年化收益率约 282%。这个策略的短期收益率较高,尤其在 YINN 不大幅上涨的情况下,可以持续滚动操作,获得更高的年化回报。

总结

目前该交易浮盈 520美元,盈亏比理想。

若 YINN 继续低于 46,持有至到期即可赚取全部权利金。

若短线想锁定利润,可提前平仓,实现部分利润。

该策略适用于预期 标的横盘或下跌 的市场环境,并可考虑滚动操作,持续收取权利金。

下一步考虑:如果继续看空YINN,可以卖出 更低行权价的新一轮看涨期权,滚动获取权利金。

卖出较低行权价的看涨期权:权利金较高,因为行权价越低,期权被执行的可能性越大,市场也会为此承担更高的溢价。因此,卖出较低行权价的看涨期权能够获得更高的权利金收入。

卖出较高行权价的看涨期权:权利金较低,因为随着行权价的提升,期权在到期时变成实值(即标的资产价格超过行权价)的可能性降低,因此权利金也随之减少。

三、卖出看涨期权适用场景

卖出看涨期权通常适用于以下几种场景:

1. 市场看空或横盘

卖出看涨期权适用于投资者对标的资产价格持看空或中性观点时。也就是说,投资者预期标的资产的价格不会有显著上涨,甚至可能下跌。通过卖出看涨期权,投资者可以在市场下跌或持平时赚取权利金。

2. 稳定的持仓收益

如果投资者已经持有标的资产的股票,并且预计短期内价格不会有较大波动,他们可以卖出相应的看涨期权(称为“备兑看涨期权”)。这样可以通过权利金增加持仓收益。

3. 对冲策略

卖出看涨期权还可以作为一种对冲策略来使用。例如,投资者在某一资产中持有空头头寸(如卖空股票),通过卖出看涨期权,可以在一定程度上抵消空头头寸的潜在亏损。

4. 收取权利金的策略

一些投资者以赚取期权费(权利金)为主要目的,选择在对标的资产价格方向不强烈看好或看空的情况下卖出看涨期权,从而赚取较为稳定的收益。

不过,卖出看涨期权也具有较大的风险。如果标的资产价格上涨超过执行价格,投资者将面临无限损失。因此,这种策略适合风险承受能力较高的投资者,并需在适当的风险控制下使用。

四、卖出看涨期权的常见问题

1.卖出期权后如何平仓?

卖出1份合约后,持股数为-1。-1+1=0,所以买入一份合约后即可平仓。

2.持股期间利润会如何变化?

利润受时间和股价影响,随着到期日临近,时间价值部分缓慢减少(卖方赚得收益)。股价低于行权价越多,卖方赚得越多,股价超过行权价+期权费,卖方开始亏损。

3.盈亏平衡点如何计算?

盈亏平衡点=行权价+期权费

4.到期后行权和未到期平仓盈亏有何不同?

因为合约的时间是有价值的,所以到期后合约时间价值为0,未到期的合约有一定时间价值。作为卖方持有到合约当日,不用任何操作,合约会自动作废,获得全部时间价值。提前平仓的话,会失去部分时间价值。

5.卖出看涨期权到期后会怎么样?

如果到期时标的资产价格低于或等于看涨期权的执行价格,买方没有理由以高于市场价的执行价格购买资产,因此期权将不会被执行。

如果到期时标的资产价格高于看涨期权的执行价格,买方有权以低于市场价格的执行价格从卖方那里购买标的资产,如果卖方有股票,则需要按照执行价格将标的资产卖给买方。 如果卖方没有持有标的资产,则必须在市场上以更高的价格买入标的资产,再按执行价格卖给买方,在账户里体现为负的对应股票持仓。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 老韭菜刷绿·02-20万一行权了呢?之后万一中概暴涨爆仓了呢?点赞举报

- 半岛T·02-20这个学完了是不是应该传授策略了点赞举报

- 我是多头之王·02-20竟然对阿里巴巴感兴趣点赞举报