ZETA: 财报后暴跌12%?拆解三大长期信号📉📈

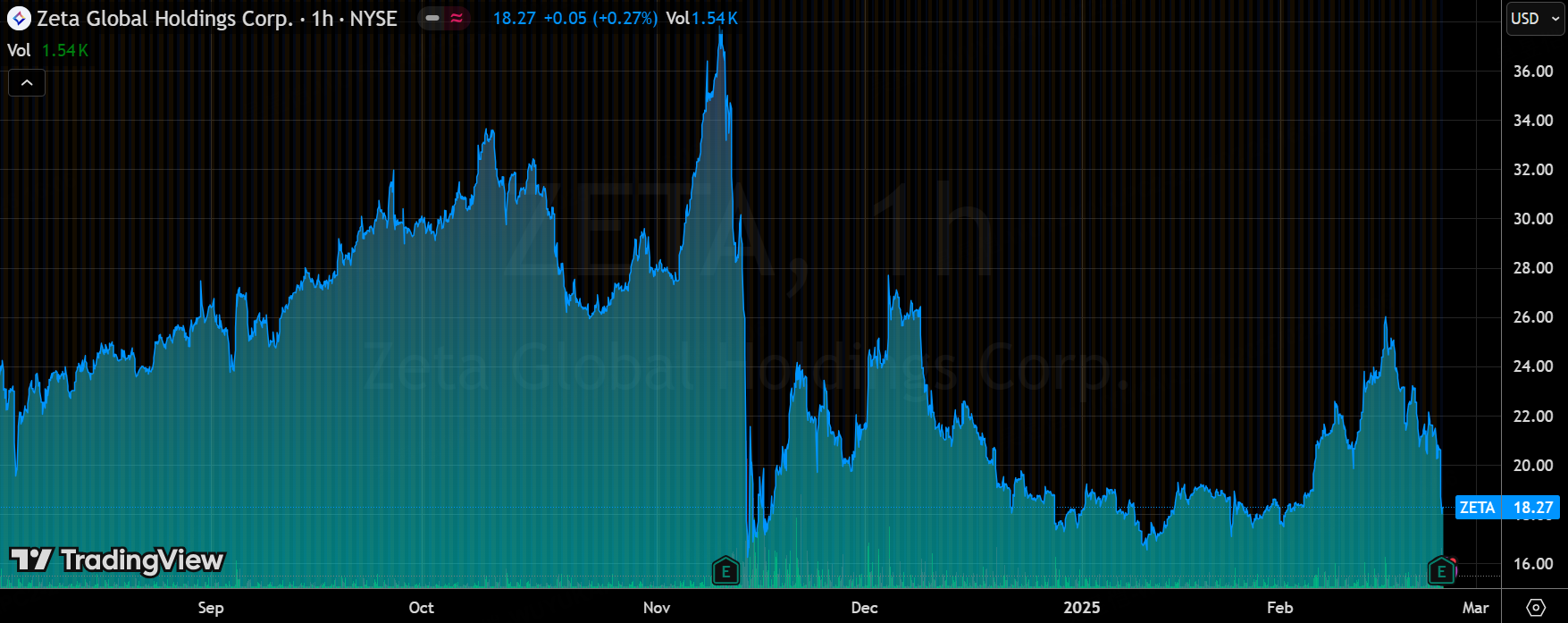

Zeta在Q4财报后出现巨大波动,从+20%一度到-12%,投资者对其分歧巨大。

作为AI广告服务风口浪尖上的公司之一,其AI驱动的效率提升与稀缺增长属性支撑下,长期逻辑未改,但做空报告带来的数据合规风险及短期市场情绪扰动仍需警惕。当前估值低位或为布局窗口。

投资要点

强劲财务表现与增长韧性

收入增长超预期:4Q24营收同比增长50%(超指引7%),剔除大选及收购影响后仍保持31%增长;连续14个季度实现业绩超预期(Beat & Raise)。

盈利能力提升:4Q24 EBITDA利润率达22.4%,小幅超预期;2028年EBITDA目标为5.25亿美元(25%利润率),隐含3年复合增长率28%。

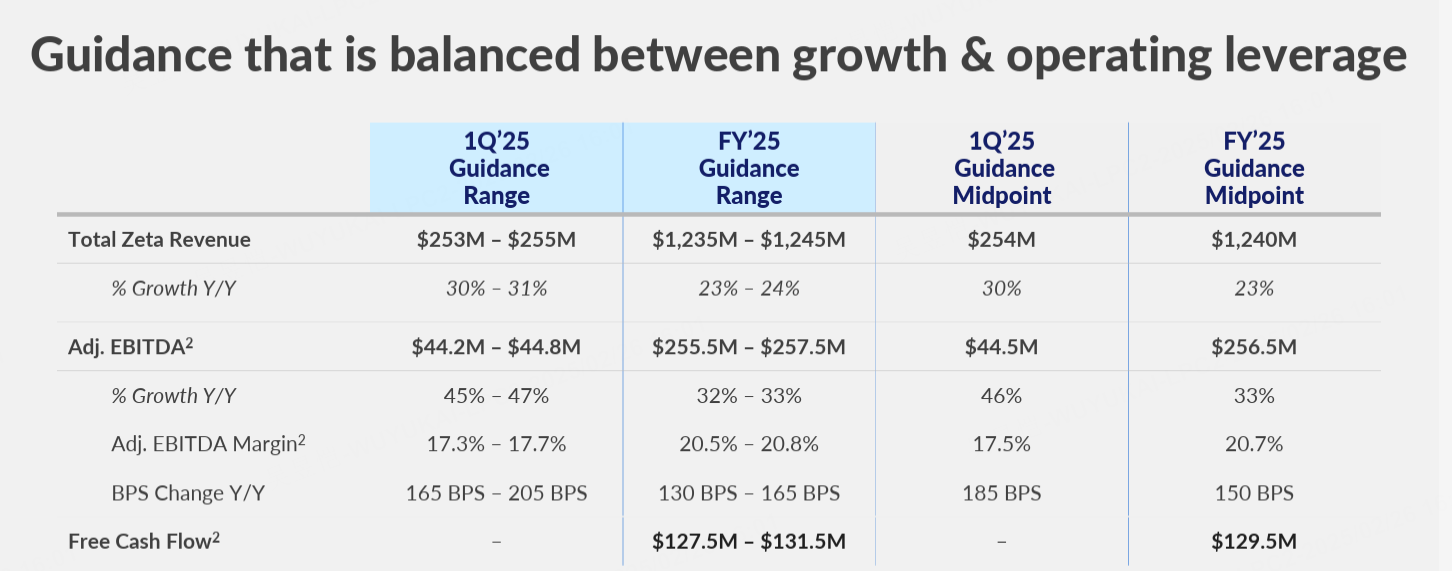

长期增长指引明确:2025年营收指引同比增长23%(有机增长21%),2028年目标收入21亿美元(3年CAGR 20%),显著高于市场此前预期。

回购策略与稀缺性支撑估值

加速回购:4Q24回购3100万美元(为前三季度的3倍),承诺未来50%以上自由现金流用于回购,称“无更好现金用途”。

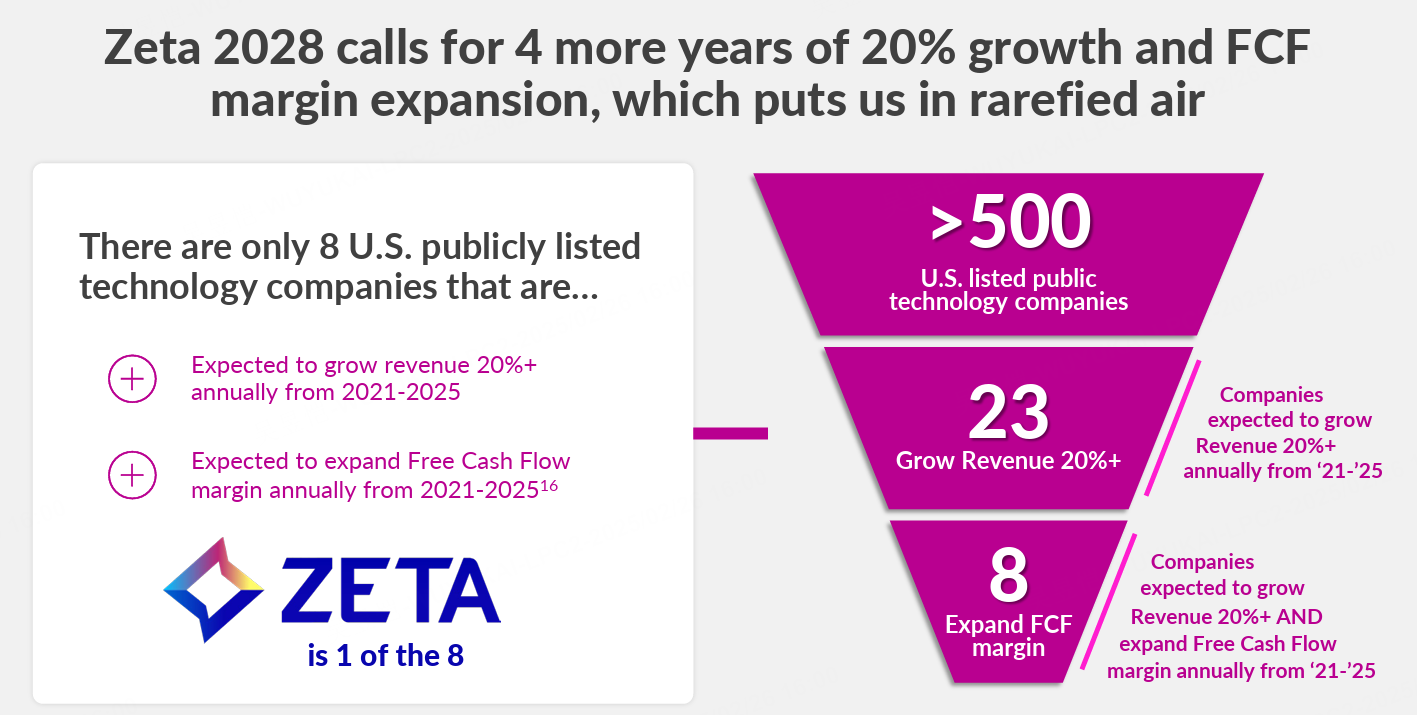

稀缺标的属性:公司强调美股仅7家企业在2021-2025年连续实现20%+增长且FCF利润率持续提升,Zeta为其中之一,并预计2026-2028年延续此趋势。

AI战略驱动效率与收入增长

七年AI投入进入收获期:AI已深度嵌入平台核心功能,覆盖生产力提升(自动化营销)、个性化推荐(精准受众洞察)及精准交互(对话式营销工具)。

创新AI代理应用:如“虚拟数据科学家”实现数据自动对齐、“创意代理”优化跨渠道内容,推动客户消费量同比增长超40%(占收入过半)。

商业模式优势:AI能力不单独收费,而是通过提升平台使用量变现,形成收入与效率的正循环。

管理层信心与做空报告回应

驳斥做空质疑:强调未因做空报告流失客户,4Q50%增长即为证明;合规成本仅增加200万美元(审计费用)。

指引保守主义:1Q25指引剔除大选因素后增长20%,管理层称“延续过往保守风格”,但全年及2028年指引均上调,彰显长期信心。

业绩情况与市场反馈

股价波动与市场疑虑

过山车走势:财报发布后股价一度涨20%,随后回落至-12%,反映市场对1Q25指引的短期失望(剔除大选因素后增速环比持平)。

核心担忧点:

数据合规风险:部分投资者仍担忧监管环境对营销数据使用的影响。

管理层预期管理:业绩前高调增持、加速回购、提前发布财报,被质疑“利好出尽”(Sell the News)。

行业情绪拖累:零售类股(如 $Hims & Hers Health Inc.(HIMS)$ 、 $NEBIUS(NBIS)$ )财报暴雷波及板块情绪,网络广告科技同行( $AppLovin Corporation(APP)$ 、 $Palantir Technologies Inc.(PLTR)$ )亦回调。

估值争议与机会

当前估值:对应2025年EBITDA 18倍、2028年9倍,显著低于同类Rule 40(收入增速+利润率≥40%)的AdTech公司。

分歧焦点:市场短期更关注1Q25增速平淡,而低估长期AI赋能下的平台效应及回购对每股价值的增厚潜力。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 我是多头之王·02-26相信市场,跌了肯定是有跌的道理点赞举报