5月预期概览:分裂的市场,分裂的策略

市场在周三对川普打算进行缓和谈判的口嗨言论进行了消化,分为两派,一派认为看涨,一派认为还得看跌。

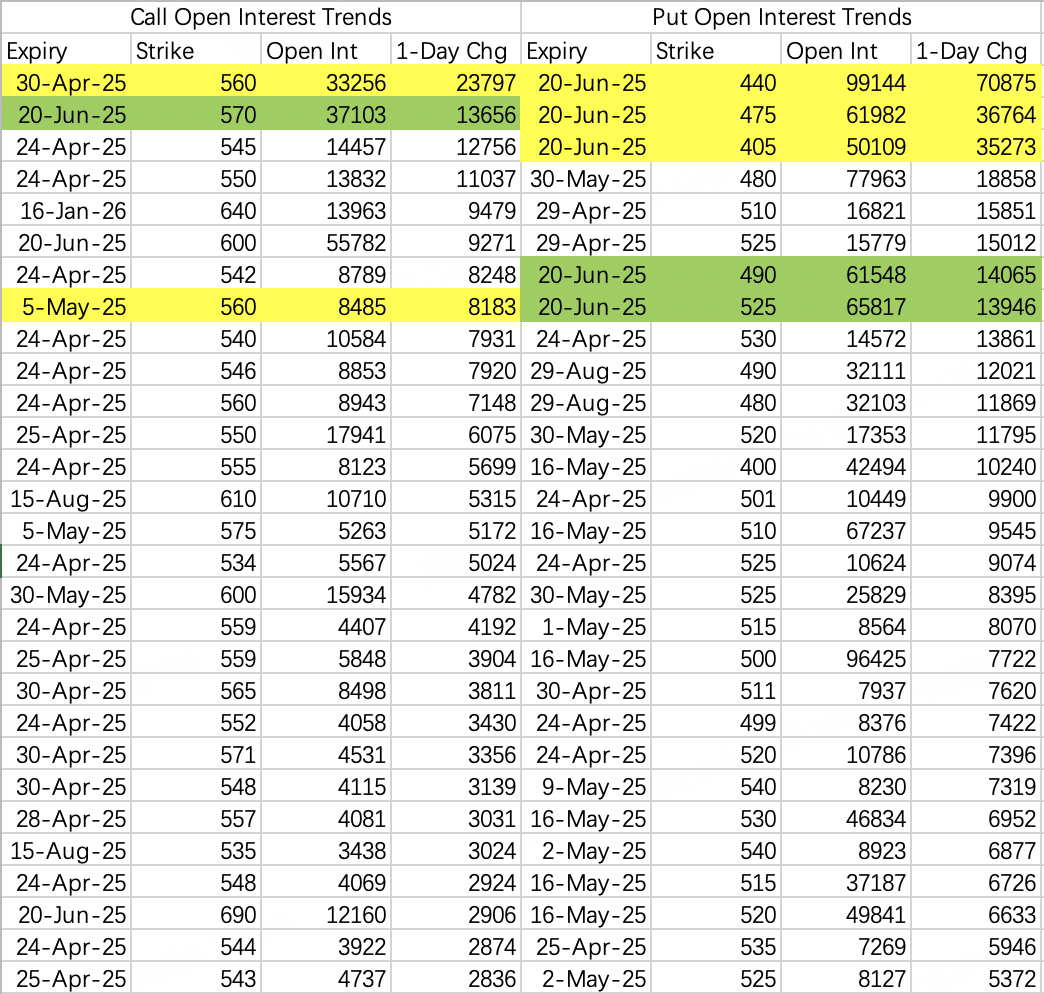

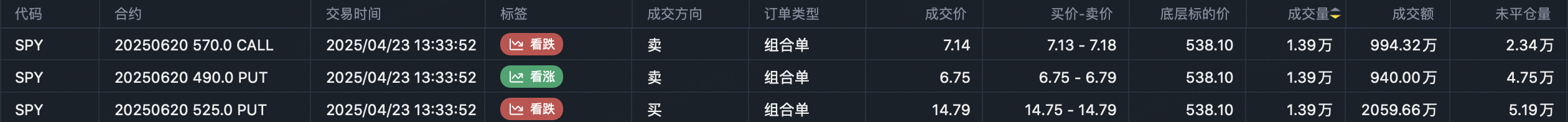

反映在spy的期权开仓上,极端看跌的继续做空,机构开仓6月到期看空到475以下的蝴蝶策略;有限看跌的继续做策略,比如sell call570,buy put525,sell put490。

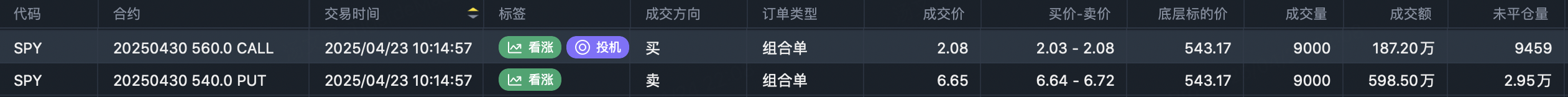

看涨更为积极,选择sell put 540,buy call560作为策略。

买入 $SPY 20250430 560.0 CALL$ ,成交量1.4万手

卖出 $SPY 20250430 540.0 PUT$ ,成交量1.4万手

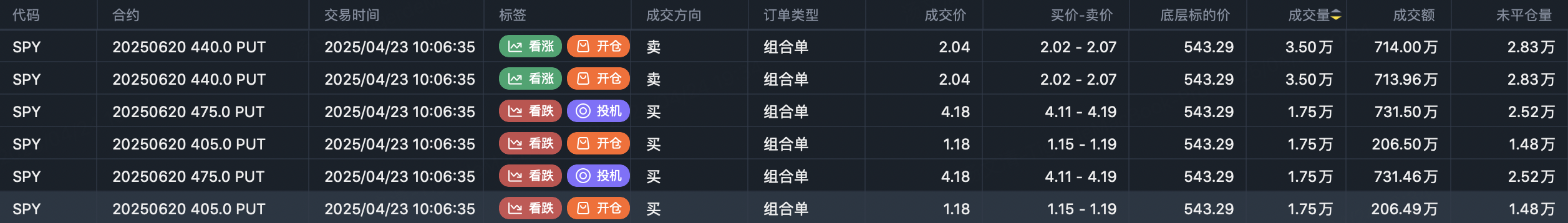

买入 $SPY 20250620 475.0 PUT$,成交量3.5万手

卖出 $SPY 20250620 440.0 PUT$ x2,成交量7万手

买入 $SPY 20250620 405.0 PUT$ ,成交量3.5万手

卖出$SPY 20250620 570.0 CALL$ ,成交量1.39万手

买入$SPY 20250620 525.0 PUT$ ,成交量1.39万手

卖出$SPY 20250620 490.0 PUT$ ,成交量1.39万手

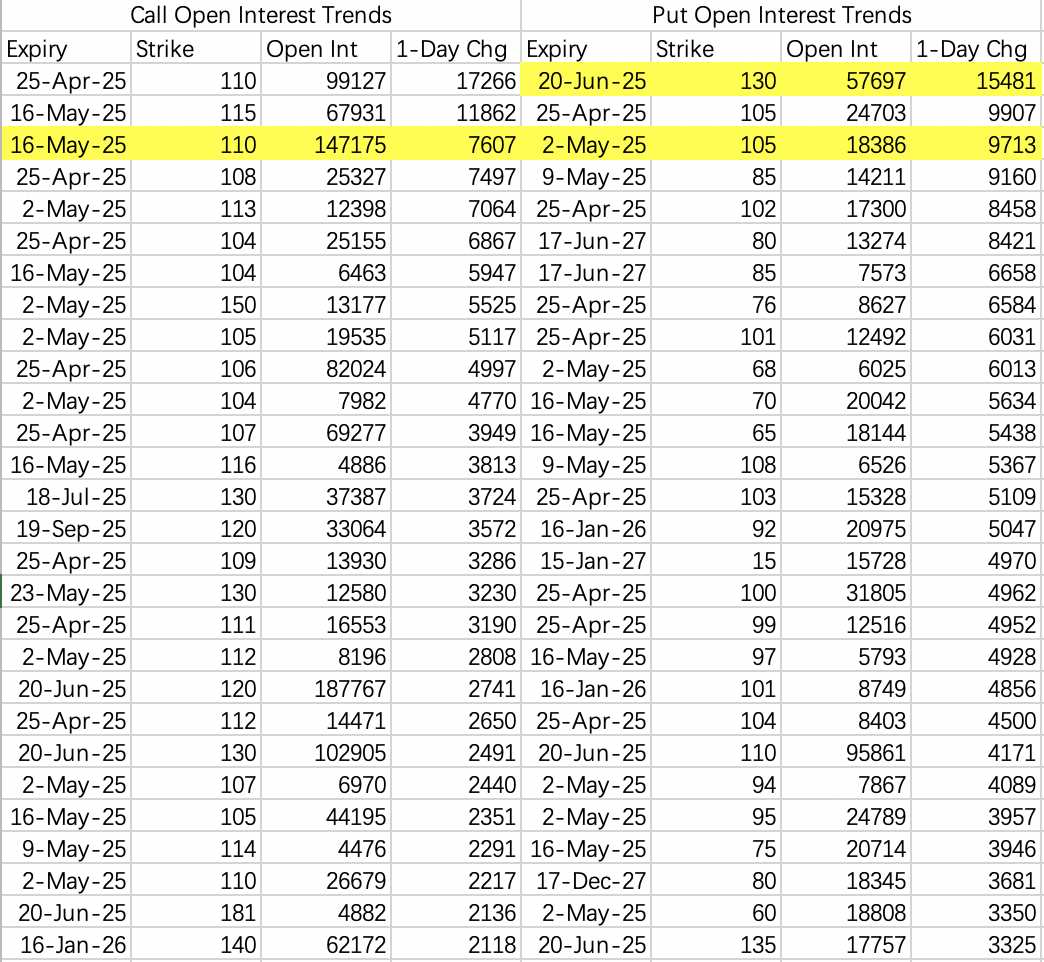

那么这种大盘的分裂倾向,反映在英伟达开仓是什么情况呢?

大部分看跌开仓依旧很糟糕,对冲极端下跌情况,看涨期权依旧卡在110档位。

虽然 $NVDA 20250516 115.0 CALL$ 有大单,但这是一个roll仓单,从$NVDA 20250516 125.0 CALL$ roll到115,行权价下调调低了5月预期。

值得注意的是,130put $NVDA 20250620 130.0 PUT$ 再次开仓1.5万手,这一次机构学聪明了,并没有透露出交易方向。

可以看出来机构应该是重金聘请操盘手进行下单 $NVDA 20250620 130.0 PUT$ ,对开仓方向进行了特意隐藏,不过从他开盘就迫不及待下单的样子,感觉还是卖方概率更高。

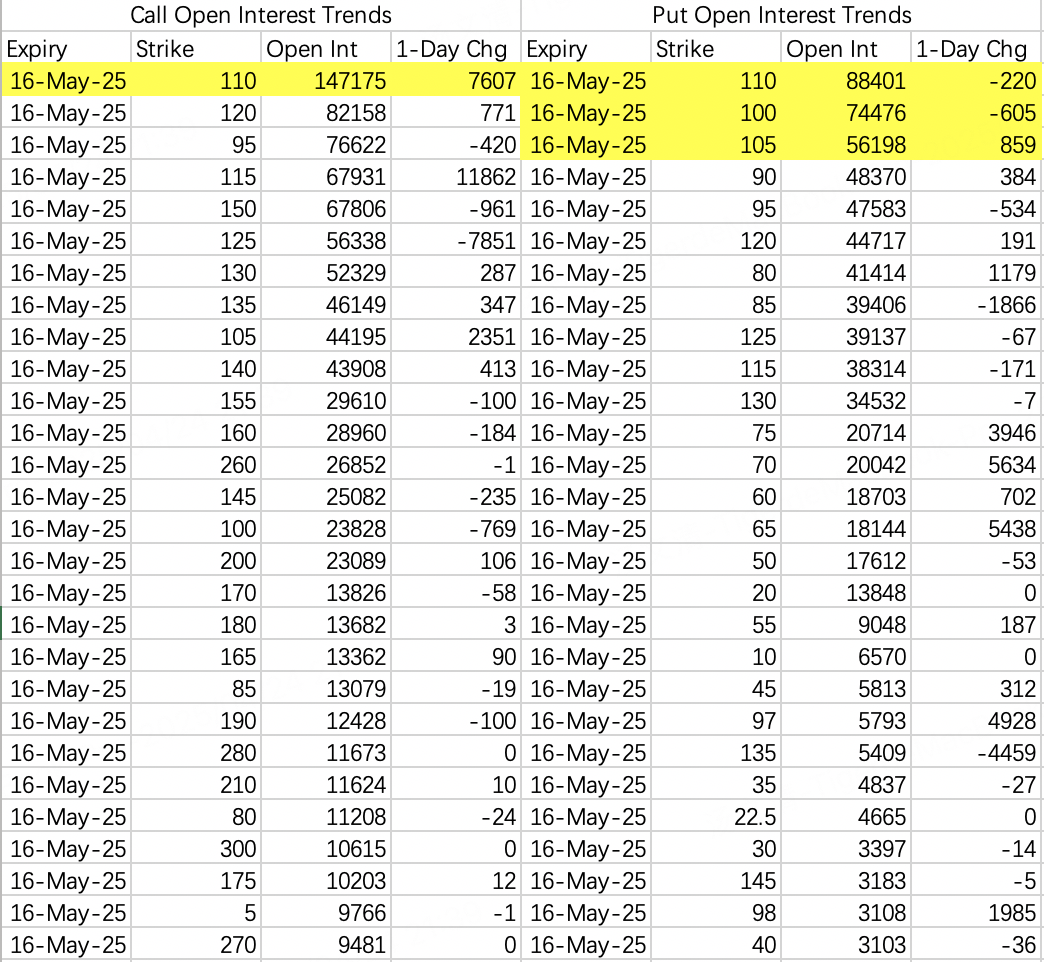

抛开这些大单,我们来看5月月权未平仓数据,到5月16日到期前,期权会向未平仓数量最大的行权价方向进行波动。

而由此得到一个结论,5月16日收盘大概率会在100~110之间,小概率跌到90以下。

结合两种概率,到5月16日之前最佳策略是sell 110 call,sell 100 put,buy 80 put。即卖出宽跨+买put保险。

具体到实施上可以更灵活,行权价可相应降低升高,比如可以做下周到期 sell $NVDA 20250502 115.0 CALL$ ,sell $NVDA 20250502 100.0 PUT$ ,buy$NVDA 20250502 80.0 PUT$ 。

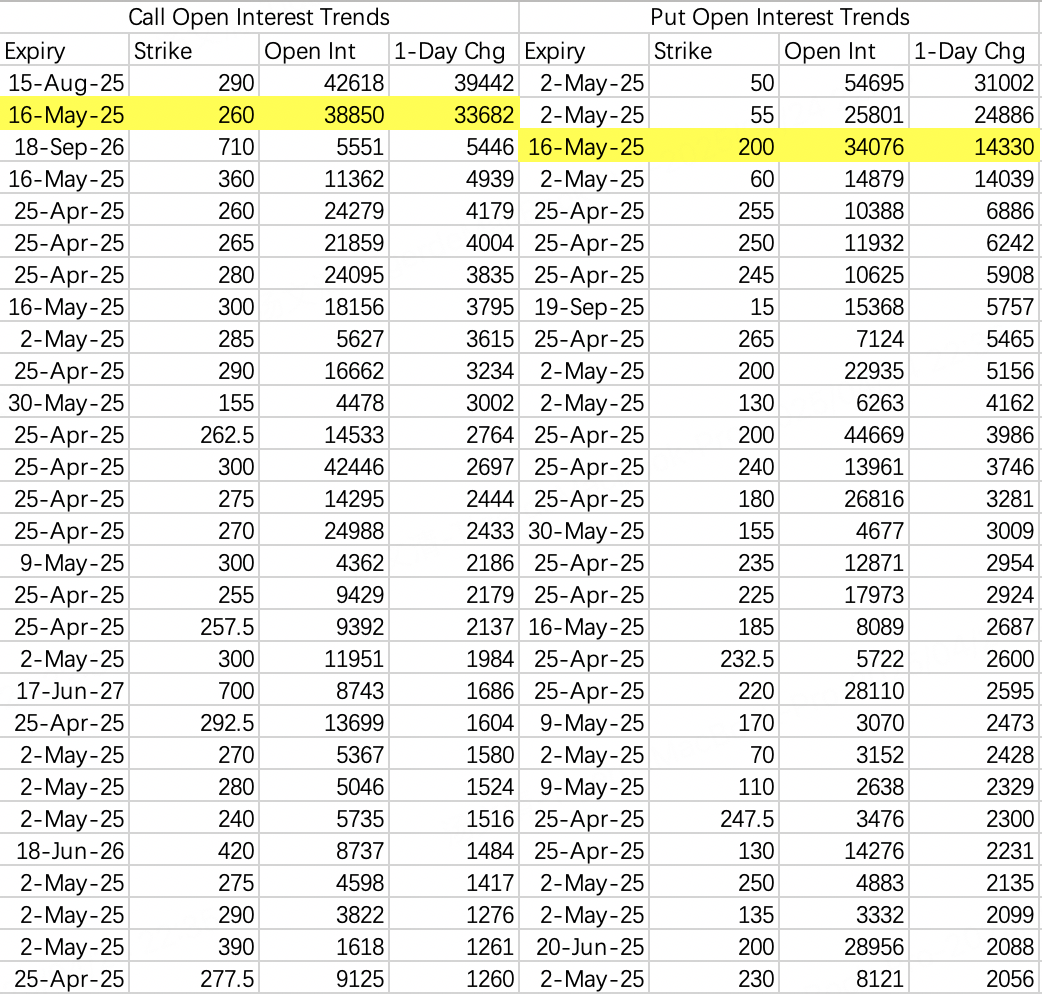

特斯拉这边,连分析师对特斯拉目标价定位都分裂到惊人的程度。对于本次财报,大摩一贯唱多,目标价410;小摩则毫不客气的下调目标价至115。

期权开仓数据也很极端,50put哥再次斥重资5.5万美元买入5.5万手下周到期50put和55put。

看涨这边有人开仓买入3.3万手5月到期260call $TSLA 20250516 260.0 CALL$

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

请教下买80put保险是出于什么考虑?