美股市场哀鸿遍野,吐出特朗普任期全部进项,美国经济也在衰退泥潭边摇摇欲坠,甚至可能已经陷了进去。然而与此同时,美元却在狂飙突进,彭博美元指数刚刚冲上了历史新高。要知道,这恐怕并非美国所乐见,在自身经济表现糟糕的当下,强势美元无疑还会给刺激经济的努力造成新的麻烦。

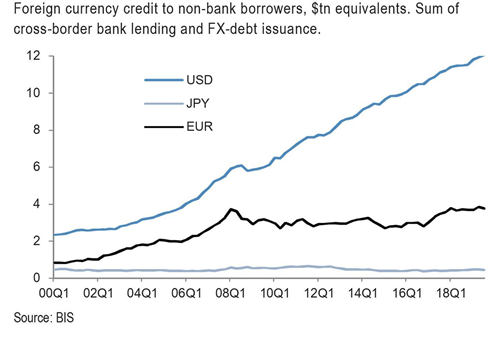

难道货币的走强或者走弱不该是相应经济表现所决定的吗?已经一地鸡毛的美国经济如何配得上这样亮丽到近乎可怕的美元曲线?答案就在于美元的国际货币身份,在于全球的跨国美元债务已经高达12万亿,而巨大的恐慌与混乱当中,这12万亿美元债务的偿还能力就将成为一场史无前例的危机,除非投资者信心能够有所恢复,不然的话,这危机还将注定持续下去,愈演愈烈。

高盛外汇策略师潘德尔(Zack Pandl)在研究报告当中写道:“投资者脑海中浮现的关键问题就是,为何美元会对一些特定货币,如英镑、挪威克朗和澳大利亚元等大幅升值。我们认为,合理的思考应该将多种多样的全盘因素都纳入进来,比如股票对冲的削弱、储备的再平衡,以及全球经济的疲软等。”

高盛的研究结论是:“在我们看来,只有在全球市场真正稳定下来之后,美元对一些其他货币(比如日元和瑞士法郎)的汇率才可能实质性走低。”

关键还是美元的独特身份。

“看起来,美国经济正在滑向衰退,联储已经将政策利率降低到了可能的最低点,美股也跌入了深渊。然而在这样的背景下,美元却在上周一路大涨,我们的全盘贸易加权美元指数达到了新的周期性高点。

大多数时候,货币的迅速升值都是因为相应经济体表现明显好于其他对手,他们的商品或者资产相对于其他经济体更有吸引力。可是今天,我们认为情况并非如此。相反,近期的美元升值很大程度上是因为其具备双重身份,既是本国货币又是国际货币——我们称为‘两种美元’。在我们看来,美元升值就本质而言是因为这种货币在全球经济和金融系统当中所扮演的独特角色,而不是因为投资者认为美国经济在面对新冠疫情冲击时处境更加有利。”

换言之,美元是一种全球性融资货币,世界上以美元发行的债务,总规模高达12万亿美元……现在,债主们已经在敲门。具体而言,高盛列出了美元飙涨背后的三大原因。

“除了美国国债是传统的避风港资产之外,美元还有其他一系列特性可以帮助解释它为何在经济低迷周期中,以及市场极度波动周期中会有这样的表现:

1.美国资本市场的特性

美元统治着美国股市和债市,这是世界上最大、最重要的资本市场。因为美国市场巨大的体量,海外投资者持有美国资产的规模往往要超过美国投资者持有海外资产的规模。这种不平衡对于外汇市场影响深远。比如,许多海外投资者持有美国股票的同时都是做了外汇对冲的。当美股大跌,他们的对冲规模就显得过大了,对冲的名义价值下滑,造成了买进美元的压力。因为美国市场是如此巨大,这些交易流量可以轻松压倒美国投资者卖出美元的流量。国际清算银行的研究发现,全球金融危机期间,这正是美元大幅升值的重要原因之一。我们当前所面对的问题,尤其是各种跨货币问题,其实正是这种根本上的不平衡的产物。

2.货币干预

当各国央行想要防止自家货币过度贬值,他们往往都会抛售美元,买入本国货币。在正常情况下,这样的做法一般就足以减缓美元的升值了。不过,美元具有国际货币的身份,因此事情是不会到此为止的。央行卖出美元,就改变了本国的储备资产构成,这种情况下,储备经理人们在再平衡操作当中就会更多买进被干预行动大量消耗的美元,而不是欧元或者英镑。结果就是,外汇市场的干预行动反而会自相矛盾,导致美元对一些特定货币的升值。

3.全球结算与放款货币

美元统治着世界上大部分的大宗商品交易,新兴市场上大部分的跨国放款,并在全球贸易结算当中占有远超美国经济体量的比重。当经济低迷周期来到,便会造成一系列结果:大宗商品价格走低,导致生产者的美元收入减少;贸易流量下滑,导致其他国家出口商的美元收入减少;跨国放款枯竭,导致债务方美元资产减少。这些因素到底会对外汇现货市场造成怎样的影响,研究者目前还有争论,但是,在我们看来,至少在全球不少地方,由此都会造成美元的短缺,迫使人们卖掉非美元资产,补充美元家底。

简而言之,美元是全球储备货币,这样的身份在好光景里会为美国带来巨大的好处,但是在类似当下这样的危机时期,却将成为美国难以承担的重负。美国政府和联储在制定各种旨在提振国内经济的政策时,必然将受到严重的掣肘,导致他们的很多政策效果事倍功半,甚至事与愿违。