中概妖股上市当天飙升485%!英伟达顶不住了!5000亿美元AI制造回流美国

随着特朗普和高级幕僚接连发声,美国贸易立场不仅缺乏连贯性,甚至在短短几日内屡次“自我否定”。不少华尔街人士已对此表示不满,有证券公司高管直言,白宫接连释放的模糊信号正在制造行业级别的混乱,令企业难以规划库存、供应链与需求预测。

让我们回顾过去几天的关税政策变动脉络。

周三(4月9日),特朗普宣布对“未对美采取报复性措施”的国家实行90天关税暂停,并声称将“互惠关税”统一下调至10%。

仅仅两天后4月11日上周五晚美国Z府相关网络平台悄然发布信息,对智能手机、笔记本电脑、芯片等电子产品豁免所谓“对等关税”。

而到了4月13日上周日,特朗普及其高级幕僚表示,美Z府并未宣布任何关税“豁免”,所谓豁免只是程序上的临时安排,相关科技产品仍将面临不同类别、按行业设定的关税,相关产品只是调整了关税类别。这种反复修正、口径不一的操作,使本已脆弱的市场信心再次承压。

而到了本周一,特朗普又表态,称正考虑对进口汽车和零部件给予关税豁免。这番表态推升了美股汽车板块集体上涨。然而几乎与此同时,总统又提到将对药品和半导体产品征收新一轮关税,令原本就模糊的政策图景更加混沌。

Pepperstone研究策略师Quasar Elizundia分析指出,这种缺乏连续性的关税框架,正是当前市场难以进一步上攻的主要障碍。“这轮市场情绪的缓和是真实的,但极其脆弱。接下来美国关税政策的走向,将成为决定市场方向的关键。”

美股三大股指收盘未能守住盘初大部分涨幅,截至收盘道指涨幅为0.78%;纳指涨幅为0.64%;标普500涨幅为0.79%。

美国科技股七巨头高开低走,苹果一度上涨逾6%,带领科技股集体走高,但是收盘涨幅仅剩2.21%。特朗普当天透露与苹果CEO库克进行了通话,并声称“刚刚帮了库克和整个生意一个大忙”,尽管细节未公开,市场普遍猜测其言论或与关税调整有关。

其他科技巨头最终表现: $谷歌A(GOOGL)$ 涨1.23%, $特斯拉(TSLA)$ 涨0.02%, $微软(MSFT)$ 则收跌0.16%, $英伟达(NVDA)$ 0.2%,亚马逊跌1.48%,Meta跌2.22%。

今日“妖股”Webull Corporation(微牛公司,美股代号 $微牛(BULL)$ )暴涨485%,该公司于4月11日通过与SPAC公司SK Growth Opportunities合并成功登陆纳斯达克。Webull总部位于长沙,由湖南微步信息科技有限公司运营,4月8日刚完成中国证监会的境外上市备案。微牛公司属于数字投资平台,主要在美国开展业务,公司目前在全球15个国家和地区拥有超2300万注册用户,除交易服务外,还提供每年40美元的实时数据订阅服务。

英伟达5000亿美元AI制造回流美国

当地时间周一,英伟达在官网宣布,将与台积电、富士康等制造合作伙伴在美国本土建立AI超级计算机的完整产线,计划未来四年内,在美国制造价值高达5000亿美元的AI基础设施。这是英伟达首次将AI整机的供应链完整迁入美国,被视为对特朗普近期“制造回流”压力的直接回应。

声明称,公司最新一代Blackwell芯片已开始在台积电位于亚利桑那州凤凰城的工厂生产,同时在德克萨斯州与富士康(休斯顿)和纬创(达拉斯)共建超级计算机制造工厂,预计12到15个月内启动批量生产。英伟达目前已部署超过一百万平方英尺的制造空间,用于芯片生产、测试与整机装配。

不仅如此,英伟达还联手安靠和矽品,在亚利桑那州布局封装与测试业务,构建一个从晶圆制造到系统组装的本土化闭环。公司称,这一决定是基于AI计算基础设施对高复杂度供应链的要求,以及当前需求“惊人且不断增长”的市场现实。

但这次“美国制造”的背后更大的推力,显然是政策压力。特朗普近日屡次点名科技巨头要求“把制造搬回美国”,并计划对AI芯片、半导体等关键行业加征关税。在这样的环境下,英伟达大张旗鼓地宣布本土化生产,释放的信号不言自明:不想被征税,就必须先表态。

英伟达表示,未来几年将在美国建成数十座“千兆瓦AI工厂”,这一轮制造投资不仅将创造数十万个本地就业机会,也将成为美国“经济安全”的关键支撑。换句话说,这是一次产业让步,也是一次政治投资。

对市场来说,这一决定可能在短期内有助于稳定英伟达的政策预期,维护与美国Z府的合作姿态。但中长期成本上升、产能效率下降的压力也不容忽视。当AI进入“制造护城河”时代,英伟达选边的速度,说明这个产业,已经不仅仅是技术战了。

关税扰动下,超预期成唯一亮点

在关税政策频繁调整、不确定性加剧的背景下,华尔街对本轮财报季不抱太高期待。部分美股公司已选择撤回2025年业绩指引,而即便仍有企业发布展望,在当前税率不断变动的情况下,其参考价值也被大幅打折。

不过美股投资网认为,投资者依然可以从企业实际公布的盈利数据中找到关键线索。尤其是标普500指数成分股超出市场预期的幅度,将成为判断股市当前所处周期阶段的重要参考。

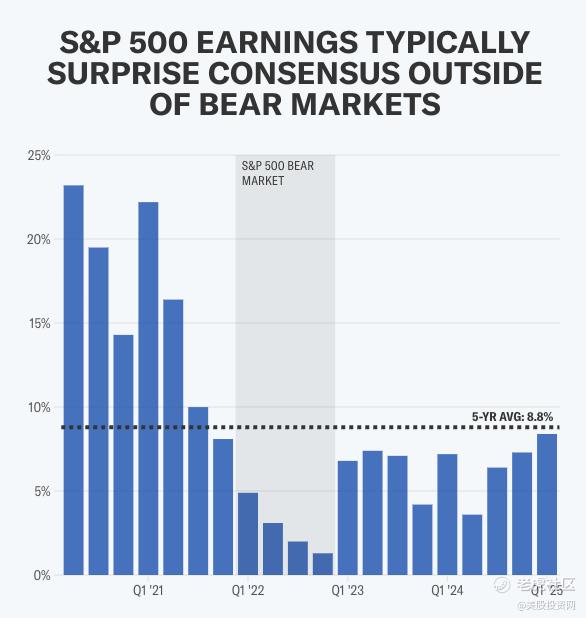

根据美股大数据 StockWe.com 的统计,在牛市期间,标普500企业的实际盈利通常较市场预期高出约6%;而在2022年熊市期间,这一超预期幅度降至仅1.3%,创五年新低。在当前企业纷纷撤回或暂缓发布全年业绩指引的背景下,财报能否超出市场预期,正成为衡量企业真实盈利能力与管理层信心的关键指标。

换句话说,在宏观政策摇摆、指引失效的阶段,“盈利超预期幅度”或将取代传统指引,成为市场观察周期强弱的核心指标。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。